Содержание страницы

- В помощь начинающему экспортеру

- Типовые ситуации, связанные с некорректным и неточным оформлением экспортерами документов, необходимых для возмещения НДС и подтверждения права на применение налоговой ставки 0 процентов по НДС, требуемых в соответствии с главой 21 Налогового кодекса Российской Федерации

- Сервис «Офис экспортера»

В помощь начинающему экспортеру

^К началу страницы

Предполагая осуществлять внешнеторговые сделки будущему российскому экспортеру необходимо ознакомиться с рядом документов, регулирующих внешнеэкономическую деятельность.

Согласно положениям пункта 1 статьи 2 Гражданского кодекса Российской Федерации все правила, установленные гражданским законодательством, применяются к отношениям с участием иностранных граждан, лиц без гражданства и иностранных юридических лиц, если иное не предусмотрено федеральным законом.

К договорам купли-продажи товаров между сторонами, коммерческие предприятия которых находятся в разных государствах, применимы положения Конвенции Организации Объединенных Наций о договорах международной купли-продажи товаров (Вена, 11.04.1980 г.).

Существенное влияние на условия внешнеторговых контрактов оказывают требования таможенного и налогового законодательства, Федеральных законов от 18.07.1999 №183-ФЗ «Об экспортном контроле», от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле», от 08.12.2003 N 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности», и др..

При рассмотрении вопросов налогообложения налогом на добавленную стоимость (далее – НДС) операций по реализации товаров на экспорт в общем случае необходимо руководствоваться следующим.

-

При реализации товаров, вывезенных в таможенной процедуре экспорта, налогообложение НДС производится по налоговой ставке 0 процентов при условии представления в налоговый орган документов, предусмотренных статьей 165 Налогового кодекса Российской Федерации (далее – Налоговый кодекс). Это положение установлено нормой подпункта 1 пункта 1 статьи 164 Налогового кодекса.

Так, в целях подтверждения обоснованности применения нулевой ставки НДС в случае вывоза товаров за пределы таможенной территории Таможенного союза одновременно с налоговой декларацией по НДС (форма декларации, порядок заполнения и формат представления налоговой декларации по НДС в электронной форме утверждены приказом ФНС России от 29.10.2014 № ММВ-7-3/558@) представляются документы, предусмотренные пунктом 1 статьи 165 Налогового кодекса (в случае реализации товаров через комиссионера, поверенного или агента по договору комиссии, договору поручения либо агентскому договору, — документы, предусмотренные пунктом 2 статьи 165 Налогового кодекса), в том числе:

- контракт (его копия) налогоплательщика с иностранным лицом на поставку товара за пределы таможенной территории Таможенного союза;

- таможенная декларация (ее копия) с отметками российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, и российского таможенного органа места убытия, через который товар был вывезен с территории Российской Федерации.

При вывозе товаров в таможенной процедуре экспорта через границу Российской Федерации с государством — членом Таможенного союза, на которой таможенное оформление отменено, в третьи страны представляется таможенная декларация (ее копия) с отметками таможенного органа Российской Федерации, производившего таможенное оформление указанного вывоза товаров.

Вместо копий указанных деклараций экспортер вправе представить реестры таможенных деклараций с указанием в них регистрационных номеров соответствующих деклараций;

- копии транспортных, товаросопроводительных и (или) иных документов с отметками таможенных органов мест убытия, подтверждающих вывоз товаров за пределы территории Российской Федерации с учетом особенностей, предусмотренных подпунктом 4 пункта 1 статьи 165 Налогового кодекса.

Вместо копий транспортных, товаросопроводительных и (или) иных документов экспортер вправе представить в налоговый орган реестры указанных документов по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота, являющегося российской организацией и соответствующего требованиям, утвержденным федеральным органом исполнительной власти, уполномоченным по контролю и надзору в сфере налогов и сборов.

Следует отметить, что налоговый орган, проводящий камеральную налоговую проверку, вправе истребовать у налогоплательщика документы, сведения из которых включены в реестры, предусмотренные пунктом 15 статьи 165 Налогового кодекса Российской Федерации в электронной форме (приказ ФНС России от 23.10.2020 № ЕД-7-15/772@, приказ ФНС России от 20.08.2020 № ЕД-7-15/593@)

Документы, подтверждающие обоснованность применения нулевой ставки НДС, представляются в срок не позднее 180 календарных дней, считая с даты помещения товаров под таможенную процедуру экспорта.

Если по истечении 180 календарных дней налогоплательщик не представил указанные документы (их копии), операции по реализации товаров на экспорт подлежат налогообложению по налоговым ставкам, предусмотренным пунктами 2 и 3 статьи 164 Налогового кодекса (в размере 10 и 20 процентов). Если впоследствии налогоплательщик представляет в налоговые органы документы (их копии), обосновывающие применение налоговой ставки в размере 0 процентов, уплаченные суммы налога подлежат возврату налогоплательщику в порядке и на условиях, которые предусмотрены статьями 176 и 176.1 Налогового кодекса.

-

Применение НДС при реализации товаров в Таможенном союзе осуществляется в соответствии с Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг, данным в приложении № 18 к Договору о Евразийском экономическом союзе от 29.05.2014 (далее – Протокол).

В настоящее время государствами – членами Евразийского экономического союза (ЕАЭС) помимо Российской Федерации, являются Республика Беларусь, Республика Казахстан, Республика Армения и Кыргызская Республика (с 01.05.2015 года).

В целях применения положений Протокола, под экспортом товаров понимается вывоз товаров, реализуемых налогоплательщиком, с территории одного государства–члена ЕАЭС на территорию другого государства-члена ЕАЭС (пункту 2 раздела I Протокола).

В соответствии с пунктом 3 раздела II Протокола при экспорте товаров применяется нулевая ставка НДС при представлении в налоговый орган документов, предусмотренных пунктом 4 Протокола.

Для подтверждения обоснованности применения нулевой ставки НДС, экспортеру одновременно с налоговой декларацией по НДС (форма декларации, порядок заполнения и формат представления налоговой декларации по НДС в электронной форме утверждены приказом ФНС России от 29.10.2014 № ММВ-7-3/558@) в налоговый орган следует представить документы, предусмотренные пунктом 4 раздела II Протокола, в том числе:

- договоры (контракты), заключенные с налогоплательщиком другого государства-члена ЕАЭС или с налогоплательщиком государства, не являющегося членом ЕАЭС, на основании которых осуществляется экспорт товаров;

- заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства-члена ЕАЭС, на территорию которого импортированы товары, об уплате косвенных налогов (освобождении или ином порядке исполнения налоговых обязательств) (далее – Заявление) либо перечень Заявлений (на бумажном носителе или в электронной виде с электронной (электронно-цифровой) подписью налогоплательщика (приказ ФНС России от 06.04.2015 № ММВ-7-15/139@, приказ ФНС России от 25.09.2018 № ММВ-7-15/546@).

Указанное Заявление российскому экспортеру представляет налогоплательщик государства-члена ЕАЭС, на территорию которого импортированы товары – собственник ввезенных товаров. Форма Заявления и правила его заполнения утверждены Протоколом «Об обмене информацией в электронном виде между налоговыми органами государств-членов Евразийского экономического союза об уплаченных суммах косвенных налогов» от 11.12.2009 года;

- транспортные (товаросопроводительные) и (или) иные документы, предусмотренные законодательством государства-члена ЕАЭС, подтверждающие перемещение товаров с территории одного государства-члена ЕАЭС на территорию другого государства-члена ЕАЭС.

Указанные документы представляются в налоговый орган в течение 180 календарных дней с даты отгрузки (передачи) товаров.

При непредставлении этих документов в установленный срок сумма НДС подлежит уплате в бюджет за налоговый период, на который приходится дата отгрузки товаров. В случае представления налогоплательщиком документов, предусмотренных пунктом 4 Протокола, по истечении 180 дневного срока, уплаченная сумма налога подлежит возврату налогоплательщику в порядке и на условиях, предусмотренных статьями 176 и 176.1 Налогового кодекса.»

Типовые ситуации, связанные с некорректным и неточным оформлением экспортерами документов, необходимых для возмещения НДС и подтверждения права на применение налоговой ставки 0 процентов по НДС, требуемых в соответствии с главой 21 Налогового кодекса Российской Федерации

^К началу страницы

Ситуация 1:

Налогоплательщиком осуществляется экспорт товаров. В связи с вступлением 12.11.2014г. в силу Приказа ФТС России № 1761 от 17.09.2013 «Об утверждении порядка использования Единой автоматизированной информационной системы таможенных органов при таможенном декларировании и выпуске (отказе в выпуске) товаров в электронной форме, после выпуска таких товаров, а также при осуществлении в отношении них таможенного контроля», с 12.11.2014 таможенные органы выдают копии деклараций на товары только по запросу организации. При этом на копиях деклараций на товары штамп «Выпуск разрешен», по мнению налогоплательщика, не ставится. Отметка о вывозе товара за пределы территории РФ ставится на копиях деклараций на товары на обратной стороне первого листа по запросу. В этой связи налогоплательщиком для подтверждения обоснованности применения ставки 0 % по НДС в налоговый орган представлена копия декларации на товары без штампа «Выпуск разрешен», но со штампом «Товар вывезен».

Комментарии:

Пунктом 1 статьи 165 Налогового кодекса Российской Федерации (далее — Кодекс) установлено, что при реализации товаров, предусмотренных подпунктом 1 пункта 1 статьи 164 Кодекса, для подтверждения обоснованности применения налоговой ставки 0 процентов в налоговые органы представляется в том числе таможенная декларация (ее копия) в общем случае с отметками российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, и российского таможенного органа места убытия, через который товар был вывезен с территории Российской Федерации и иных территорий, находящихся под ее юрисдикцией.

Таким образом, указанная норма Кодекса предусматривает представление в налоговый орган копии таможенной декларации с отметками как российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, так и российского таможенного органа места убытия.

Приказ ФТС России от 17.09.2013 № 1761 «Об утверждении порядка использования Единой автоматизированной информационной системы таможенных органов при таможенном декларировании и выпуске (отказе в выпуске) товаров в электронной форме, после выпуска таких товаров, а также при осуществлении в отношении них таможенного контроля» (далее — приказ ФТС России № 1761) регламентирует в том числе взаимодействие декларантов (таможенных представителей) с таможенными органами при таможенном декларировании и выпуске товаров в электронной форме.

Согласно пункту 26 приказа ФТС России № 1761 после выпуска товаров декларанту с использованием Единой автоматизированной информационной системы таможенных органов направляется авторизованное сообщение, содержащее принятое таможенным органом декларирования решение по декларации на товары, поданной в виде электронного документа (далее — ЭДТ), а также ЭДТ с соответствующими таможенными отметками.

Пунктом 39 приказа ФТС России № 1761 предусмотрено, что по обращению декларанта таможенные органы в порядке, определенном правилами ведения делопроизводства в таможенных органах, распечатывают копии электронных документов, в том числе ЭДТ, авторизованные сообщения и протоколы информационного взаимодействия лиц на бумажных носителях после выпуска товаров.

С учетом изложенного подтверждение обоснованности применения налоговой ставки 0 процентов по НДС при реализации товаров, предусмотренных подпунктом 1 пункта 1 статьи 164 Кодекса, возможно при представлении налогоплательщиком в налоговый орган распечатанной в соответствии с положениями приказа ФТС России № 1761 на бумажном носителе электронной копии декларации на товары при наличии на этой копии соответствующих отметок российского таможенного органа, осуществившего выпуск товаров в таможенной процедуре экспорта, и российского таможенного органа места убытия.

Ситуация 2:

Налогоплательщиком отражена реализация товаров на экспорт с территории Российской Федерации на территорию государства — члена Евразийского экономического союза (далее – государство-член) в налоговой декларации по налогу на добавленную стоимость за 1 квартал 2015 года. При этом, на заявлении о ввозе товаров и уплате косвенных налогов, представленном с документами для подтверждения обоснованности применения налоговой ставки 0 процентов по налогу на добавленную стоимость, отметка об уплате косвенных налогов налогового органа государства-члена, на территорию которого импортированы товары, датирована 20 апреля 2015 года (то есть 2 квартал 2015 года).

Комментарии:

Согласно Договору о Евразийском экономическом союзе от 29.05.2014г. (далее – Договор), взимание косвенных налогов и механизм контроля за их уплатой при экспорте и импорте товаров выполнении работ (оказании услуг) между хозяйствующими субъектами государств — членов ЕАЭС осуществляются в порядке, установленном Приложением № 18 «Протокол о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг» к Договору (далее — Протокол).

В соответствии с пунктом 3 Протокола при экспорте товаров с территории одного государства-члена на территорию другого государства-члена налогоплательщиком государства-члена, с территории которого вывезены товары, применяются нулевая ставка НДС и (или) освобождение от уплаты акцизов при представлении в налоговый орган документов, предусмотренных пунктом 4 настоящего Протокола, в том числе заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства-члена, на территорию которого импортированы товары, об уплате косвенных налогов.

Указанные документы на основании пункта 5 Протокола представляются в налоговый орган в течение 180 календарных дней с даты отгрузки (передачи) товаров.

Операции по реализации товаров, налогообложение НДС которых в соответствии с пунктом 3 Протокола производится по налоговой ставке 0 процентов, подлежат отражению в налоговой декларации по НДС.

Указанная налоговая декларация согласно пункту 5 статьи 174 Налогового кодекса Российской Федерации представляется налогоплательщиками в налоговые органы по месту своего учета в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом. При этом налоговый период для налогоплательщиков НДС статьей 163 Кодекса установлен как квартал.

Моментом определения налоговой базы по товарам, предусмотренным пунктом 1 статьи 164 Кодекса, согласно пункту 9 статьи 167 Кодекса является последнее число квартала, в котором собран полный пакет документов, установленных статьей 165 Кодекса.

С учетом вышеизложенного, моментом определения налоговой базы по товарам, экспортированным с территории Российской Федерации на территорию государства — члена Евразийского экономического союза, является последнее число квартала, в котором собран полный пакет документов, предусмотренных пунктом 4 Протокола.

Сервис «Офис экспортера»

^К началу страницы

Сервис позволяет для подтверждения ставки 0 процентов по НДС налогоплательщику-экспортеру товаров формировать реестры и перечень заявлений о ввозе товаров и уплате косвенных налогов на основе сведений, имеющихся в ФНС России, а также осуществлять интерактивное общение с ТНО по данной тематике.

Перейти в сервис «Офис экспортера»

Ставка 0% по НДС применяется в определенных случаях, среди которых преобладают ситуации вывоза товара/грузов из РФ и оказания услуг перевозчиками, пересекающими в процессе выполнения этих услуг российскую границу (п. 1 ст. 164 НК РФ). Вместе с тем в перечне есть и операции, возникающие внутри страны.

Использование ставки 0% позволяет не начислять НДС при реализации и брать в вычеты налог, предъявляемый поставщиками товаров, работ и услуг, вложенных в создание предмета продажи.

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

Однако чтобы воспользоваться всеми преимуществами такой ставки, необходимо подтвердить право на ее применение. Для этого собирается законодательно оговоренный комплект копий документов, свидетельствующих о соответствии операции всем необходимым требованиям. Документы представляются в ИФНС в установленные для этого сроки.

Подача неполного комплекта документов к нужному сроку расценивается как несоблюдение сроков подтверждения права на ставку 0% и влечет начисление налога применительно к не подтвержденной документально операции по одной из двух основных ставок (20% или 10%). Это начисление выполняется на дату отгрузки, сопровождается уменьшением его на вычеты (п. 10 ст. 171 НК РФ) и требует уплаты пеней. При этом возможность воспользоваться ставкой 0% возвращается, когда будет сформирован полный пакет документов (п. 9 ст. 165 НК РФ). А операции, возникшие при начислении НДС к уплате по не подтвержденной вовремя отгрузке (кроме операций по уплате пеней), потребуют обратных действий.

Применяемым при подтверждении нулевой ставки НДС правилам посвящена ст. 165 НК РФ. Она содержит:

- перечни необходимых документов — применительно к ситуациям, описанным в п. 1 ст. 164 НК РФ;

- особенности оформления этих бумаг в конкретных ситуациях;

- срок подачи в налоговый орган и порядок определения дня, от которого начинается его отсчет в конкретной ситуации.

Базовые различия в перечнях подтверждающих документов обусловлены тем, что именно реализуется по нулевой ставке (товар или услуги), а также тем, через какую границу (требующую таможенного оформления или нет) происходит вывоз. Дополнительные нюансы подтверждения 0% ставки НДС возникают при экспорте, что связано с привязкой используемых при нем правил к виду реализуемого товара и наличием особых документов, оформляемых при взаимодействии со странами — участницами ЕАЭС.

Как иностранец может компенсировать НДС при вывозе товара за границу? Подробный ответ дан в Готовом решении КонсультантПлюс. Оформите пробный бесплатный доступ и переходите к материалу.

Виды документов, свидетельствующих о праве на нулевую ставку

Основой каждого комплекта документов является контракт с зарубежным контрагентом или выписка из него (если в этом документе присутствуют сведения, содержащие гостайну), т. е. документ, отражающий данные о сторонах и предмете сделки, а также условиях ее выполнения. Если он не предполагает разового исполнения по сделке, то подать его в налоговый орган можно только 1 раз, извещая затем ИФНС о данных того комплекта, в котором этот контракт был представлен (п. 10 ст. 165 НК РФ).

Вторым обязательным документом при вывозе (в режимах экспорта, реэкспорта, свободной таможенной зоны) в страну, на границе с которой имеется таможня, становится таможенная декларация (полная таможенная декларация, если транспортировка осуществляется по трубопроводам или линиям электропередач), содержащая отметки таможенного органа о вывозе за пределы РФ или о помещении под конкретный таможенный режим. Одновременная подача товаросопроводительных документов в комплекте не предусмотрена, однако за ИФНС сохраняется право потребовать их представления при возникновении вопросов во время проверки (п. 1.2 ст. 165 НК РФ).

ВАЖНО! С 01.01.2024 экспортерам достаточно предоставлять электронные реестры, которые содержат в себе сведения из декларации на товары и контракта. Иными словами подтвержать нулевую ставку с 2024 года можно полностью электронно. Новшества введены Федеральным законом от 19.12.2022 № 549-ФЗ.

Обязательными товаросопроводительные (транспортные, перевозочные) документы становятся при оказании услуг:

- по перевозке грузов;

- экспедированию;

- предоставлению транспортных средств для перевозки;

- транспортировке газа и нефтепродуктов по трубопроводам;

- переработке ввезенного товара;

- транзитному перемещению по территории РФ.

Также их потребуется представить при вывозе припасов.

Кроме того, в числе обязательных документов в зависимости от того, к какой именно операции они относятся, могут оказаться (ст. 165 НК РФ):

- свидетельство, подтверждающее регистрацию резидента особой экономической зоны (подп. 5 п. 1);

- документ о приемке груза к перевозке или отгрузке (коносамент, морская накладная, поручение на отгрузку, международная авиационная накладная), содержащий указание на порт/аэропорт разгрузки (п. 1.2, подп. 3 п. 3.5, подп. 3 п. 3.8, подп. 2 п. 14);

- договор поручения и договор, заключенный по этому поручению с иностранным покупателем (п. 2);

- документ об обязательствах по погашению госдолга (подп. 1, 2 п. 3);

- акт, отразивший факт оказания услуги или передачи товара (подп. 2 п. 3.4, подп. 3 п. 7, подп. 2 п. 8, подп. 3 п. 13);

- документ, содержащий описание маршрута перевозки (п. 3.9);

- отчет о доходах от перевозок (п. 5.2);

- сертификат на технику, связанную с космосом (подп. 4 п. 7);

- выписка из реестра строящихся судов (подп. 2 п. 13).

При большом объеме документов, свидетельствующих об оказании услуг, возможно подать по ним реестры (п. 15 ст. 165 НК РФ). Это действует для перевозочных, транспортных, товаросопроводительных и иных документов, а также таможенных деклараций. ИФНС вправе запросить для контроля любой из документов, попавших в такой реестр.

В отношении перевозок, осуществляемых по железной дороге, подтверждающие документы можно направить в контролирующий орган не в бумажном, а в электронном виде (п. 20 ст. 165 НК РФ).

Как подтвердить нулевую ставку при грузоперевозках, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к правовой системе и бесплатно переходите в Готовое решение.

Нюансы подтверждения 0% ставки и отражения вычетов в декларации при экспорте

Экспорт из России в страны ЕАЭС имеет особенности документального подтверждения. Связано это с отсутствием таможни на границе и необходимостью оформлять заявление о ввозе и уплате косвенных налогов.

При вывозе в страны ЕАЭС документами, подтверждающими 0% ставку НДС при экспорте, служат не таможенные декларации, а сопровождающие товар документы, данные о которых вносятся в заявление о ввозе. Подачи комплекта товаросопроводительных документов в ИФНС можно избежать, если туда будет направлен электронный перечень заявлений о ввозе, составленных по законодательно утвержденной форме (п. 1.3 ст. 165 НК РФ). При этом контролеры имеют право затребовать заинтересовавшие их документы из предоставленного им списка.

Если же вывоз осуществляется в государство, не входящее в ЕАЭС, но через страну — участницу ЕАЭС, то таможенная декларация оформляется, однако в ней делается отметка таможни не о выпуске товара, а о помещении его под соответствующий таможенный режим (подп. 3 п. 1 ст. 165 НК РФ).

Различаться при экспорте может момент, когда налог, предъявляемый поставщиками товаров, работ или услуг, вложенных в создание объекта продажи, разрешено брать в вычеты. Зависит это от того, является реализуемый товар сырьевым или несырьевым. Не имеет значения, куда именно он отгружается, но важно, когда он приобретается (после 30.06.2016).

Для отгружаемых за границу сырьевых товаров так же, как и для услуг, допускающих применение ставки 0%, принятие НДС по затратам в вычеты возможно только после признания продажи состоявшейся, то есть после подтверждения факта экспорта (п. 3 ст. 172, подп. 1 п. 1 ст. 167 НК РФ). Соответственно, и данные по экспорту в декларацию по НДС попадут после подтверждения нулевой ставки. При этом суммы вычетов показываются в разделе 4 декларации.

Для несырьевых товаров п. 3 ст. 172 НК РФ не применяется (на это прямо указано в его тексте). Благодаря этому по ним можно брать в вычеты НДС, предъявляемый поставщиками, в обычном порядке, т. е. до момента подтверждения права на использование ставки 0%. Здесь не срабатывает и правило в отношении вычета суммы налога, начисляемого к уплате при нарушении срока подтверждения 0% ставки НДС при экспорте. Показывают вычеты по несырьевым продажам на экспорт в разделе 3 декларации (письмо ФНС России от 31.10.2017 № СД-4-3/22102@). При этом признание самого факта продажи по нулевой ставке для несырьевых товаров подчиняется общему правилу — право на ее использование должно быть подтверждено документально (п. 1 ст. 165 НК РФ).

Алгоритм действий при экспорте товара описан в КонсультантПлюс. Оформите пробный бесплатный доступ и переходите в Типовую ситуацию.

Срок для сбора подтверждающих документов

Срок для подтверждения правомерности использования ставки 0% единый (180 дней) и не зависит от того, для какой конкретно ситуации применена такая ставка, но отсчет его может начинаться от разных дат (п. 9 ст. 165 НК РФ):

- помещения товара под таможенный режим;

- вывоза с территории РФ;

- составления сопровождающих товар документов;

- оформления документа об оказании услуги.

Сформированный комплект документов должен быть подан в ИФНС вместе с налоговой декларацией, оформленной за период, в котором этот комплект собран (п. 10 ст. 165 НК РФ).

Итоги

В числе ситуаций, допускающих использование ставки 0% по НДС, преобладают связанные с вывозом товаров из РФ и оказанием услуг по перевозке, сопровождающихся пересечением границы России. Право на такую ставку нужно подтверждать путем сбора свидетельствующих о возможности ее использования документов. Перечни документов содержатся в ст. 165 НК РФ применительно к ситуациям, приведенным в п. 1 ст. 164 НК РФ.

Пакет документов для подтверждения ставки НДС 0% по экспорту несырьевых товаров, успешно собран в срок 180 дней.

Рассмотрим на примере, какие шаги необходимо выполнить в 1С в этом случае и ответим на вопросы:

- какой раздел декларации по НДС заполнить при подтверждении ставки НДС 0% в срок;

- как сформировать реестр для отправки в налоговую вместе с декларацией.

Содержание

- Пошаговая инструкция

- Блок-схема Экспорт несырьевых товаров в дальнее зарубежье

- Регистрация таможенных деклараций по экспортным операциям

- Подтверждение ставки НДС 0% в течение 180 дней

- Проводки по документу

- Представление Декларации по НДС за 3 кв. в ИФНС

- Отчетность

- Представление Реестра таможенных деклараций в ИФНС в электронном виде

Пошаговая инструкция

Организация заключила экспортный контракт с иностранным покупателем Hotseasonsp. z.o.o. (Польша) на поставку несырьевых товаров на сумму 10 000 USD.

15 марта покупателю Hotseasonsp. z.o.o. отгружены на экспорт товары Вентиляторы (1 000 шт.) стоимостью 10 000 USD.

05 сентября Организация собрала пакет документов (в течение 180 дней) для подтверждения ставки НДС 0% по экспортной отгрузке.

По итогам 3 квартала Организация для подтверждения ставки НДС 0% представила в ИФНС комплект документов и декларацию по НДС за 3 квартал.

Условные курсы для оформления примера:

- 05 сентября курс ЦБ РФ 91,00 руб./USD.

Рассмотрим пошаговую инструкцию оформления примера. PDF

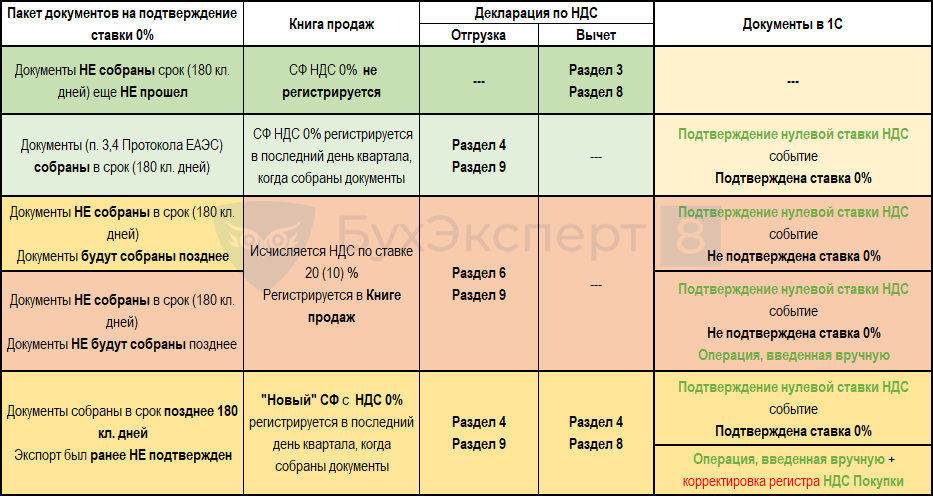

Блок-схема Экспорт несырьевых товаров в дальнее зарубежье

На схеме представлен порядок отражения экспортерами данных в:

- книге продаж;

- декларации по НДС в части отгрузки и вычета;

- 1С.

Рассмотрим порядок действий по событию Документы (ст. 165 НК РФ) собраны в срок (180 кл. дней).

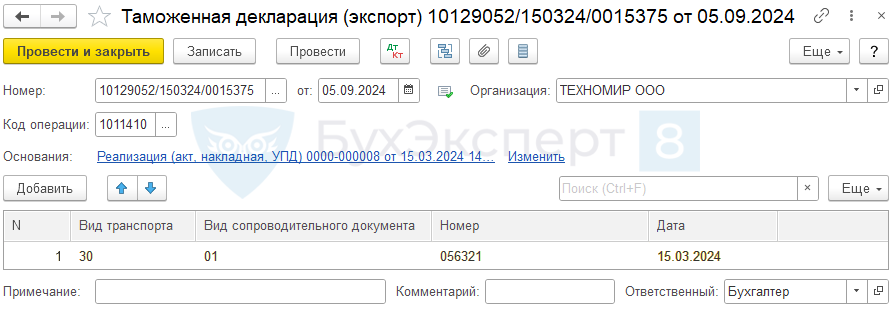

Регистрация таможенных деклараций по экспортным операциям

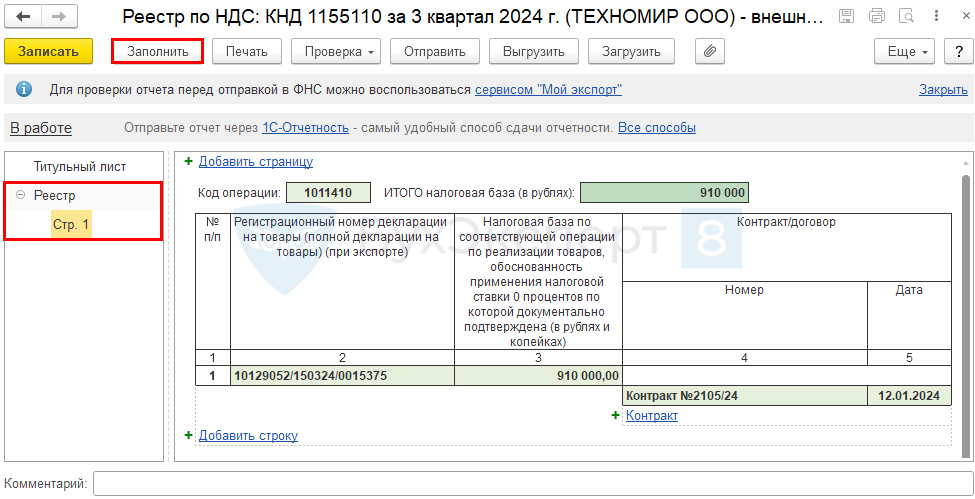

Для автоматического заполнения Реестр по НДС: КНД 1155110 необходимо ввести документ Таможенная декларация (экспорт) в разделе Продажи – Таможенные декларации (экспорт). Данный документ можно создать на основании документа Реализация (акт, накладная, УПД) по кнопке Создать на основании выбрав Таможенная декларация (экспорт).

Товары были вывезены из РФ автомобильным транспортом и был оформлен транспортный документ CMR № 056321 от 15.03.2024 г.

Шапка документа

- Номер – регистрационный номер таможенной декларации (3 блока номера ТД); PDF

- от — дата регистрации данных ТД. В нашем примере в поле от отражена дата формирования документа в 1С при подтверждении ставки НДС 0%.

Если планируется подтверждать экспорт, то документ Таможенная декларация создайте сразу в периоде отгрузки на экспорт. В таком случае в поле от будет указана дата декларации на товары.

- Код операции – 1011410 «Реализация товаров, вывезенных в таможенной процедуре экспорта…» (Приложение N 1 к Порядку заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом ФНС от 29.10.2014 N ММВ-7-3/558@). Заполнение кода зависит от настроек по НДС;

- Основания – документ-основание Реализация (акт, накладная, УПД) по ставке НДС 0%, к которому оформлена таможенная декларация.

Табличная часть документа

- Вид транспорта – 30 «Автодорожный транспорт (за исключением транспортных средств, указанных под кодами 31, 32)», т.е. код того вида транспорта, которым товары вывозились из РФ. Реквизит выбирается из выпадающего списка;

- Сопроводительный документ – 01 «CMR», т.е. код того транспортного (товаросопроводительного) документа, который подтверждает вывоз товаров из РФ. Реквизит выбирается из выпадающего списка;

- Номер – номер CMR; указывается номер сопроводительного документа. Если у документа нет №, то допускается проставить в поле значение б/н, т.е. «без номера»;

- Дата – дата CMR; указывается дата сопроводительного документа.

Табличная часть документа Реестр НДС: КНД 1155110 заполняется по правилам, которые утверждены Приказом ФНС от 26.12.2023 N ЕД-7-15/1003@.

Данный документ проводок по БУ и НУ не формирует, только записи в регистры НДС.

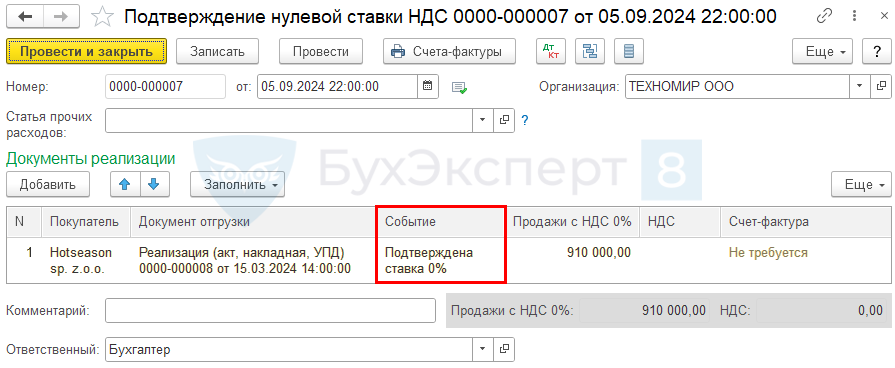

Подтверждение ставки НДС 0% в течение 180 дней

Если все документы, указанные в ст. 165 НК РФ, были собраны в течение 180 дней и предоставлены в ИФНС, то экспортная реализация облагается НДС по ставке 0% (пп. 1 п. 1 ст. 164 НК РФ).

Пакет документов должен быть собран в течение 180 календарных дней с даты помещения товаров под таможенную процедуру экспорта (п. 9 ст. 165 НК РФ).

Такой датой является дата подтверждения таможенным органом выпуска товаров в режиме экспорта, дата присвоения статуса «Выпуск разрешен» (пп. 3 п. 43 Инструкции о порядке заполнения декларации на товары, утв. Решением комиссии таможенного союза от 20.05.2010 N 257, ст. 118, п. 3 ст. 128 ТК ЕАЭС, Письмо ФНС РФ от 05.07.2005 N 03-2-03/1155/15@).

Предоставление в ИФНС полного пакета документов для подтверждения экспортной реализации в течение 180 дней, т.е. подтверждение нулевой ставки НДС в 1с 8.3 в срок регистрируется документом Подтверждение нулевой ставки НДС в разделе Операции – Регламентные операции НДС – кнопка Создать.

Шапка документа

- поле от – дата сбора (предоставления) полного пакета подтверждающих документов;

- Статья прочих расходов — не заполняется: применяется ставка НДС 0% и расходов по начисленному НДС в данном случае нет. Поле заполняется если экспорт не подтвержден в срок.

Табличная часть документа

Табличную часть можно автоматически заполнить экспортными отгрузками по кнопке Заполнить:

- Покупатель – иностранный покупатель, которому реализовали товары на экспорт;

- Документ отгрузки – документ Реализация (акт, накладная, УПД) по экспортной поставке, ставка НДС 0% по которой подтверждается;

- Событие – Подтверждена ставка 0%;

- Продажи с НДС – налоговая база по НДС.

Документ по умолчанию заполняется всеми отгрузками на экспорт, по которым ставка НДС 0% еще не подтверждена. Поэтому, если есть лишние данные, то их надо удалить и оставить только те отгрузки, по которым собран пакет подтверждающих документов.

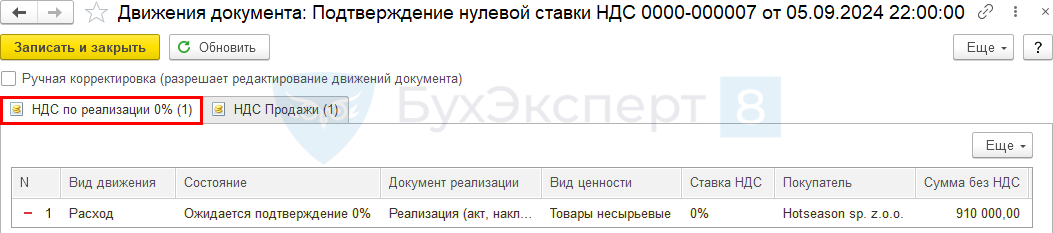

Проводки по документу

Документ не формирует проводки по БУ и НУ, только записи в регистры НДС.

После подтверждения ставки НДС 0%, выставленный счет-фактура на экспортную реализацию отражается в Книге продаж. Это происходит в периоде подтверждения нулевой ставки НДС, т.е. в момент определения налоговой базы по НДС. В нашем примере в 3 квартале.

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. PDF

Отчетность

Подтвержденная экспортная реализация отражается в декларации по НДС:

В Разделе 4 «Расчет суммы налога…обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена»: PDF

- стр. 010 – код операции 1011410 «Реализация товаров, вывезенных в таможенной процедуре экспорта…», указанный ранее в документе Таможенная декларация (экспорт) в поле Код операции;

- стр. 020 – налоговая база по НДС.

В Разделе 9 «Сведения из книги продаж»:

- регистрация счета-фактуры, выставленного при экспортной реализации, код вида операции «01».

При пересчете выручки из валюты в рубли для расчета налоговой базы по НДС используется только курс ЦБ РФ на дату отгрузки товаров (п. 3 ст. 153 НК РФ).

Декларация по НДС сдается по общей форме, т.е. по той же, что используется для внутренней реализации (Приложение N 1 к Приказу ФНС РФ от 29.10.2014 N ММВ-7-3/558@ в текущей редакции). Отдельной формы декларации по НДС для экспортеров нет:

- при подтверждении экспорта заполняется специальный Раздел 4 «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена»;

- вычет входящего НДС по экспорту несырьевых товаров отражается в Разделе 3 декларации по НДС за тот период, в котором налогоплательщик получил на него право. Входящий НДС принимается к вычету независимо от того, подтверждена ставка НДС 0% или не подтверждена. В нашем примере вычет НДС применен в 1 квартале.

Срок сдачи декларации по НДС для экспортеров общий – до 25 числа месяца, следующего за отчетным периодом, в котором подтверждена ставка НДС 0% (Письмо Минфина от 29.09.2015 N 03-07-14/55546).

Если срок сбора документов истек внутри квартала и пакет документов был собран вовремя, то декларация по НДС сдается по общим срокам, а не досрочно в тот момент, когда пакет собран и срок сбора документов истек. Момент определения налоговой базы в данном случае – последний день квартала, в котором собраны подтверждающие документы (п. 9 ст. 167 НК РФ).

Представление Реестра таможенных деклараций в ИФНС в электронном виде

При подтверждении ставки НДС 0% при экспорте в дальнее зарубежье с 2024 года нужно отправить в ИФНС электронные реестры. Подавать бумажные документы не нужно (п. 1 ст. 165 НК РФ).

Подтвердить экспортную нулевую ставку НДС станет проще с 2024 года, а электронные реестры — обязательны

Реестры предоставляются в ИФНС одновременно с декларацией по НДС (п. 10 ст. 165 НК РФ).

Формы и электронные форматы реестров утверждены ФНС (Приказом ФНС от 26.12.2023 N ЕД-7-15/1003@, Приказ ФНС от 14.03.2024 N ЕД-7-15/202@, п. 15 ст. 165 НК РФ).

Для подтверждения экспорта в дальнее зарубежье применяются основные реестры КНД 1155110 и 1155221.

В нашем примере предоставляется Реестр, содержащий сведения из деклараций на товары (полных деклараций на товары), контрактов, договоров КНД 1155110 по Приложению N 1 к Приказу ФНС от 26.12.2023 N ЕД-7-15/1003@.

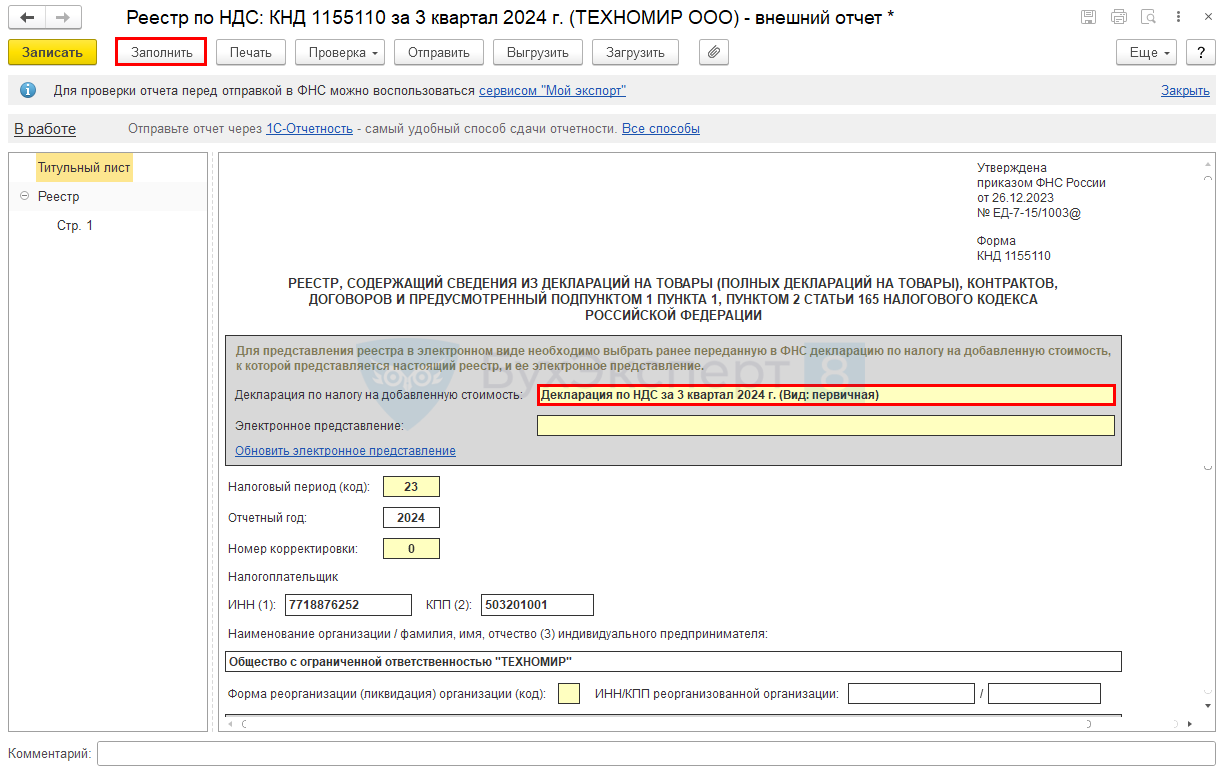

Реестр таможенных деклараций оформляется с помощью регламентированного отчета Реестр по НДС: КНД 1155110 в разделе Отчеты – Регламентированные отчеты – кнопка Создать – вкладка Все – папка Налоговая отчетность — Реестр по НДС: КНД 1155110.

Заполнение отчета делайте после формирования регламентированного отчета Декларация по НДС.

На титульном листе выберите Декларацию по НДС, к которой заполняется Реестр по НДС: КНД 1155110. В нашем примере выбирается декларация по НДС за 3 квартал.

По кнопке Заполнить отчет автоматически заполняется данными документов Таможенная декларация (экспорт) и Подтверждение нулевой ставки НДС.

См. также:

- Реестры документов для подтверждения НДС 0%

- Ставка НДС 0% – упрощение порядка подтверждения

- Приложение 01 для подтверждения ставки 0%

- Учетная политика: НДС

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней

бесплатно

Налоговая ставка 0 процентов по НДС применяется в отношении товаров (работ, услуг), реализуемых для официального использования международными организациями и их представительствами, осуществляющими деятельность на территории Российской Федерации.

Перечень международных организаций и их представительств, которые осуществляют деятельность на территории Российской Федерации на основании положений международных договоров Российской Федерации, утвержден приказом Министерства иностранных дел Российской Федерации и Министерства финансов Российской Федерации от 24 марта 2014 г. N 3913/19н

Рассмотрим процедуру подтверждения ставки НДС 0% на примере.

ООО “Ромашка” продала международной организации “Ocean” канцелярские товары 10 августа 2020 года. Действия, которые должен предпринять бухгалтер ООО “Ромашка” для подтверждения ставки НДС 0%:

1. Выставить счет-фактуру с указанием налоговой ставки 0 процентов по НДС с пометкой “Для официальных нужд международной организации”.

Счет-фактуру со ставкой НДС 0% выписываем, только при наличии:

- договора с международной организацией (ее представительством) на поставку товаров (выполнение работ, оказание услуг) для официального использования (со спецификацией товаров (работ, услуг) и указанием их стоимости);

- письма международной организации (ее представительства), которое подтверждает официальный характер использования реализуемых товаров (работ, услуг). Это письмо должно быть подписано главой международной организации или ее представительства (иным уполномоченным лицом) и заверено печатью. В письме должны быть указаны наименование и ИНН российской организации – поставщика товаров (исполнителя работ, услуг).

2. Указать сумму отгрузки в Разделе 4 строка 020 Декларации по НДС за 3-й квартал 2020 года.

Рисунок 1 – Раздел 4 Декларации по НДС за 3-й квартал 2020 г.

3. По итогам 3-го квартала 2020 года для подтверждения обоснованности применения налоговой ставки 0 процентов бухгалтер предоставляет в налоговый орган следующие документы (их копии):

- договор с международной организацией (ее представительством) на поставку канцелярских товаров со спецификацией товаров и указанием их стоимости;

- письмо международной организации, в котором подтверждается официальный характер использования канцелярских товаров;

- счет-фактуру от 10 августа 2020 года, который выписан на международную организацию “Ocean” и в котором указано, что канцелярские товары реализованы с применением налоговой ставки 0 процентов по налогу на добавленную стоимость;

- копию платежного документа или приходного кассового ордера, подтверждающего фактическую уплату денежных средств за поставленный товар.

Весь пакет документов подается в налоговую инспекцию вместе с декларацией по НДС за 3-й квартал 2020 года (когда ООО “Ромашка” реализовала товары международной организации “Ocean”).

Необходима консультация

по

подтверждению ставки НДС 0%?

Наши консультанты готовы ответить на Ваши вопросы!

Если вывоз товаров по данным ФТС РФ не будет подтвержден, то только тогда применение налоговой ставки 0% НДС будет считаться неподтвержденным. Разбираем вопрос подробнее с экспертом службы Правового консалтинга ГАРАНТ Натальей Вахромовой.

Организация в апреле 2020 года экспортировала несырьевой товар в Монголию. Копия СМР и декларации на товар были отправлены в таможенный пункт, через который товар должен был быть вывезен, чтобы получить отметку о вывозе товара, но пришло сообщение, что информация о вывозе отсутствует. Организация обычно представляет реестры таможенных деклараций в электронной форме для подтверждения нулевой ставки НДС.

Какими документами подтвердить экспорт несырьевого товара в Монголию? Что делать, если экспорт не подтвержден? Кого указывать в счете-фактуре в качестве покупателя? Как получить от покупателя возмещение уплаченного НДС (20%) и пени?

В данном случае существуют предпосылки для признания экспорта товаров неподтвержденным.

В этом случае организации необходимо исчислить НДС по ставке 20% на дату отгрузки товаров, составить в одном экземпляре счет-фактуру и зарегистрировать его в книге продаж за тот налоговый период, в котором произведена отгрузка товаров на экспорт путем заполнения дополнительного листа к книге продаж, уплатить исчисленный НДС и соответствующие пени, представить уточненную декларацию.

В качестве покупателя в счете-фактуре необходимо указать монгольского покупателя.

Обоснование позиции:

При отгрузке товаров на экспорт с территории РФ у организации-продавца возникнет объект налогообложения НДС (пп. 1 п. 1 ст. 146, пп. 2 п. 1 ст. 147 НК РФ). При вывозе товаров с территории РФ в таможенной процедуре экспорта НДС не уплачивается (пп. 1 п. 2 ст. 151 НК РФ), поскольку пп. 1 п. 1 ст. 164 НК РФ предусмотрено, что для товаров, вывезенных в таможенном режиме экспорта, применяется налоговая ставка 0% при условии представления в налоговые органы документов, предусмотренных ст. 165 НК РФ.

Для подтверждения обоснованности применения налоговой ставки НДС 0% в налоговые органы представляются (п. 1 ст. 165 НК РФ):

1) контракт (копия контракта) налогоплательщика с иностранным лицом на поставку товаров за пределы таможенной территории ЕАЭС (пп. 1 п. 1 ст. 165 НК РФ);

2) таможенная декларация (ее копия) с отметками российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, и российского таможенного органа места убытия, через который товар был вывезен с территории РФ и иных территорий, находящихся под ее юрисдикцией (пп. 3 п. 1 ст. 165 НК РФ). При вывозе товаров в таможенной процедуре экспорта через границу РФ с государством — членом ЕАЭС (например, Казахстан, Киргизия, Беларусь), на которой таможенное оформление отменено, в третьи страны представляется таможенная декларация (ее копия) с отметками таможенного органа РФ, производившего таможенное оформление указанного вывоза товаров (абзац 3 пп. 3 п. 1 ст. 165 НК РФ, письмо Минфина России от 19.07.2017 N 03-07-13/1/45813).

Кроме того, предусмотрена и возможность представления реестров указанных таможенных деклараций (полных таможенных деклараций) в электронной форме с указанием в них регистрационных номеров соответствующих деклараций вместо копий деклараций (п.п. 15, 16 ст. 165 НК РФ, письмо Минфина России от 21.12.2018 N 03-07-08/93433). В данном случае может быть использован реестр, утвержденный Приложением N 1 к приказу ФНС России от 30.09.2015 N ММВ-7-15/427@. В разделах I и II Приложения N 15 к указанному Приказу установлен Порядок заполнения реестра.

Налоговый орган, проводящий камеральную налоговую проверку, вправе истребовать у организации документы, сведения из которых включены в реестры. В этом случае копии документов необходимо представить в течение 30 календарных дней с даты получения соответствующего требования. Причем копии истребуемых таможенных деклараций, сведения из которых включены в представленные в электронной форме в налоговый орган реестры, могут представляться в налоговые органы без соответствующих отметок российских таможенных органов места убытия (абзацы 15, 17 п. 15 ст. 165 НК РФ, письма ФНС России от 26.10.2018 N ЕД-4-2/20995, Минфина России от 05.11.2019 N 03-07-08/84885).

С 30 мая вступают в силу новые правила по защите персональных данных.

Подготовьтесь сейчас: 17 шаблонов, инструкции для Роскомнадзора, практическая база. Ваша задача — просто применить. Обучение — в удобное время. Стоимость: 4 900 ₽ вместо 14 990 ₽.

Записаться на курс

В рассматриваемом случае организация представляет в налоговый орган реестры таможенных деклараций. Поэтому по требованию налогового органа копии таможенных деклараций могут быть представлены без отметки российского таможенного органа места убытия, через который товар был вывезен (п. 2 письма ФНС России от 01.08.2019 N АС-4-15/15211).

Заметим, что реестр контрактов не упомянут в п. 15 ст. 165 НК РФ, а его форма не утверждена. Поэтому внешнеэкономические договоры (контракты) представляются в обычном порядке (в бумажном виде или в виде скан-образа по формату, утвержденному приказом ФНС России от 18.01.2017 N ММВ-7-6/16@77272728).

С 01.10.2018 для подтверждения обоснованности применения налоговой ставки 0% при реализации товаров, не являющихся припасами (пп. 8 п. 1 ст. 164 НК РФ), представлять копии транспортных и товарно-сопроводительных документов и (или) иных документов с отметками пограничных таможенных органов, подтверждающих вывоз товаров за пределы территории РФ, не требуется (письмо Минфина России от 09.08.2018 N 03-07-14/56316).

Однако налоговый орган может истребовать копии транспортных, товаросопроводительных и (или) иных документов, подтверждающих вывоз экспортируемых товаров за пределы таможенной территории ЕАЭС. В этом случае указанные документы необходимо представить в течение 30 календарных дней с даты получения соответствующего требования с учетом особенностей, установленных п. 1.2 ст. 165 НК РФ.

Особенностей по оформлению копий транспортных и товаросопроводительных и (или) иных документов при вывозе экспортируемых товаров автомобильным транспортом п. 1.2 ст. 165 НК РФ не содержит, равно как и не содержит требования о наличии на документах отметки таможенного органа места убытия, через который товар был вывезен с территории РФ. Как следует из прямого прочтения п. 1.2 ст. 165 НК РФ, единственным требованием является то, что представляемые документы должны подтвердить факт вывоза товаров за пределы таможенной территории ЕАЭС.

Разъяснений уполномоченных органов о том, в каком виде после 01.10.2018 должны быть представлены транспортные и товаросопроводительные документы при вывозе экспортируемых товаров автомобильным транспортом, нам не встретилось.

Во исполнение положений ст. 93 ТК ЕАЭС Решением Коллегии Евразийской экономической комиссии от 07.02.2018 N 25 утвержден Порядок подтверждения таможенными органами государств — членов ЕАЭС фактического вывоза товаров с таможенной территории Союза (далее — Порядок, применяется с 01.02.2019).

Из положений п.п. 14-20 Порядка следует, что подтверждение фактического вывоза товаров с таможенной территории ЕАЭС (далее — Подтверждение) формируется таможенным органом места убытия в электронном виде, и это Подтверждение хранится в информационной системе центрального таможенного органа государства-члена, таможенный орган которого осуществил выпуск товаров.

При этом декларант или его уполномоченное лицо (таможенный брокер) может запросить Подтверждение. Для чего следует обратиться в таможенный орган, осуществивший выпуск товаров, с мотивированным обращением, поданным в виде электронного документа или документа на бумажном носителе в произвольной форме. Из п.п. 35-42 Порядка можно сделать вывод, что Подтверждение декларанту или его уполномоченному лицу направляется в письменном или электронном виде.

Учитывая изложенное, полагаем, что организация в рассматриваемой ситуации может представить в налоговый орган копии международных товарно-транспортных накладных (CMR), в которых в качестве пункта назначения (прибытия) товаров указано место, находящееся за пределами таможенной территории ЕАЭС, без отметок таможенного органа места убытия. Подтвердить вывоз товаров, по нашему мнению, может в том числе распечатанное на бумажном носителе электронное Подтверждение, что не противоречит п. 1.2 ст. 165 НК РФ (дополнительно смотрите определение ВС РФ от 19.05.2016 N 304-КГ16-1137).

Документы (их копии), реестры, необходимые для подтверждения правомерности применения нулевой ставки НДС, должны быть представлены в налоговый орган одновременно с налоговой декларацией в срок не позднее 180 календарных дней, считая с даты помещения товаров под таможенную процедуру экспорта (п.п. 9, 10 ст. 165 НК РФ).

В случае, когда налогоплательщик вместе декларацией по НДС представляет реестры таможенных деклараций, необходимо учитывать следующее.

Согласно абзацу 21 п. 15 ст. 165 НК РФ, если вывоз товаров в таможенной процедуре экспорта за пределы ЕАЭС по документам, представленным налогоплательщиком (копия контракта и реестр), не подтверждается сведениями, полученными от ФТС РФ в порядке, установленном п. 17 ст. 165 НК РФ, об этом сообщается налогоплательщику. Налогоплательщик вправе в течение 15 календарных дней со дня получения сообщения налогового органа представить необходимые пояснения и любые имеющиеся у него документы, подтверждающие вывоз указанного товара.

Ели вывоз товаров в таможенной процедуре экспорта за пределы территории ЕАЭС не подтверждается сведениями (информацией), полученными от ФТС РФ, по запросу налогового органа, то обоснованность применения ставки НДС 0% в отношении операций по реализации товаров в соответствующей части считается неподтвержденной. Причем такой запрос ФНС РФ в ФТС РФ должен включать пояснения и документы, если они были представлены налогоплательщиком в налоговый орган в соответствии с абзацем 21 п. 15 ст. 165 НК РФ (абзац 22 п. 15 ст. 165 НК РФ).

То есть при обнаружении несоответствий налоговый орган сначала запрашивает организацию о представлении пояснений и документов и только потом направляет запрос в ФТС РФ и сопоставляет данные. И если вывоз товаров по данным ФТС РФ не будет подтвержден, то только тогда применение налоговой ставки 0% в соответствующей части будет считаться неподтвержденным.

Из вышеизложенного следует, что в рассматриваемой ситуации до истечения 180 календарных дней, считая с даты помещения товаров под таможенную процедуру экспорта, вместе с декларацией по НДС организации следует представить в налоговый орган только копию контракта с монгольским покупателем и реестр таможенных деклараций в электронной форме. При этом необходимо иметь при себе в наличии либо Подтверждение, либо отметки таможенных органов на CMR о фактическом вывозе товаров (п. 15 Порядка N 1327, смотрите также письмо Минфина России от 05.11.2019 N 03-07-08/84885).

Как следует из вопроса, по запросу организации ФТС РФ не подтверждает фактический вывоз товаров за пределы ЕАЭС. Полагаем, что аналогичные данные получил (или получит) налоговый орган в соответствии с п. 17, абзацем 22 п. 15 ст. 165 НК РФ. То есть можно говорить о том, что правомерность применения налоговой ставки 0% при экспорте рассматриваемых товаров не подтверждается.

Если по истечении 180 календарных дней, считая с даты помещения товаров под таможенную процедуру экспорта, необходимый пакет документов не собран, момент определения налоговой базы определяется на дату отгрузки товара (абзац 2 п. 9 ст. 167, пп. 1 п. 1 ст. 167 НК РФ). В этом случае НДС исчисляется по ставкам, предусмотренным п.п. 2 и 3 ст. 164 НК РФ (10% или 20%) (абзац 2 п. 9 ст. 165 НК РФ), и подлежит уплате в бюджет за налоговый период, на который приходится дата отгрузки товаров.

Также организации следует составить в одном экземпляре счет-фактуру, содержащий сумму НДС (по ставке 20%), подлежащую уплате в бюджет, зарегистрировать его в книге продаж за тот налоговый период, в котором произведена отгрузка товара на экспорт путем заполнения дополнительного листа к книге продаж (п.п. 22.1, 3 Правил ведения книги продаж), представить уточенную декларацию (письмо Минфина России от 02.09.2016 N 03-07-13/1/51480), уплатить исчисленный НДС и соответствующие пени (письмо Минфина России от 28.07.2006 N 03-04-15/140).

Особенностей для составления таких счетов-фактур не установлено. В качестве покупателя в нем необходимо указать монгольского покупателя (пп. «и» п. 1 Правил заполнения счета-фактуры). При этом по строке 6б «ИНН/КПП покупателя» счета-фактуры допустимо поставить прочерк (дополнительно смотрите письма Минфина России от 01.04.2014 N 03-07-09/14382, от 25.05.2011 N 03-07-09/14).

Если организация в дальнейшем подтвердит правомерность применения ставки 0% (подтвердит вывоз за пределы ЕАЭС), то сможет принять к вычету сумму налога, исчисленную ранее по неподтвержденному экспорту по ставке 20% в течение 3-х лет после окончания налогового периода, на который приходится день отгрузки товаров (абзац 2 п. 9 ст. 165, п. 10 ст. 171, абзац 2 п. 3 ст. 172 НК РФ, письмо Минфина России от 03.02.2015 N 03-07-08/4181). О порядке отражения операций в декларации по НДС смотрите письма ФНС России от 30.07.2018 N СД-4-3/14652, от 29.12.2018 N СД-4-3/26102@.

При этом если есть опасения, что вывоз товаров за пределы ЕАЭС так и не будет подтвержден, то уплаченную за свой счет сумму НДС можно учесть в целях налогообложения прибыли в составе прочих расходов, связанных с производством и реализацией на основании пп. 1 п. 1 ст. 264 НК РФ в периоде начисления налога (когда истек 180-дневный срок с даты помещения товаров под таможенную процедуру экспорта) (пп. 1 п. 7 ст. 272 НК РФ, письмо Минфина России от 27.07.2015 N 03-03-06/1/42961, постановление Президиума ВАС РФ от 09.04.2013 N 15047/12).

Уплата НДС по неподтвержденному экспорту за счет покупателя нормами НК РФ не предусмотрена.

Уплаченные пени не учитывают в целях налогообложения прибыли (п. 2 ст. 270 НК РФ).

Эксклюзивные материалы, актуальные комментарии и ответы экспертов в Telegram-канале Клерк.Премиум.