Кто сдаёт расчёт

Все компании и ИП, кто выплачивает доходы физлицам, включая выплаты по гражданско-правовым договорам (ГПД). Расчёт сдают в ИФНС. ИП — по месту жительства, юрлица — по своему месту нахождения.

В общем случае срок сдачи расчёта за I квартал — не позднее 25 апреля. Сроки другие, если компания проходит процедуру ликвидации, предприниматель закрывает своё ИП, или в случае реорганизации. Подробнее об этом — в материале «Моё дело Бюро».

Форма расчёта 6-НДФЛ порядок его заполнения, а также формат утверждены приказом ФНС № ЕД-7-11/649 от 19.09.2023 (в редакции приказа ФНС № ЕД-7-11/1 от 09.01.2024).

Проверьте корректность заполнения расчёта, неточности и ошибки с помощью контрольных соотношений из письма ФНС № БС-4-11/15922 от 20.12.2023 (с изменениями, внесёнными письмами ФНС № БС-4-11/2234 от 28.02.2024, № БС-4-11/4009 от 05.04.2024).

6-НДФЛ подают:

-

в электронном виде (по ТКС или через ЛК) с электронной подписью — если доход получили более 10 человек;

-

на бумаге (лично, через представителя, по почте) — если получателей 10 или меньше.

Если не подали расчёт или не уложились в срок до 25 апреля, бизнес накажут — есть налоговая ответственность и меры обеспечительного характера — налоговая заблокирует расчётный счет. Ещё возможно привлечение к административной ответственности. А если непредставление расчёта привело к неуплате налога, то могут привлечь к уголовной ответственности.

Состав отчёта, общий порядок заполнения

В форме 6-НДФЛ нужно заполнить:

-

титульный лист;

-

раздел 1 «Сведения об обязательствах налогового агента»;

-

раздел 2 «Расчёт исчисленных и удержанных сумм налога на доходы физических лиц».

Расчёт 6-НДФЛ заполняют на основе данных из регистрав налогового учёта.

О том, по какой форме вести регистр налогового учёта, см. материал «Моё дело Бюро».

В разделе 1 расчёта показывают суммы налога, удержанные за I квартал в период с 1 января по 31 марта включительно.

В расчёте обязательно заполняйте реквизиты и суммовые показатели. Если суммовых показателей нет, указывайте ноль («0»).

Если выплат не было, «нулевой» отчёт можно не сдавать, но чтобы избежать претензий, отправьте в ИФНС письмо в свободной форме и расскажите об этом. Кстати, если всё же решите подать «нулевой расчёт», налоговая инспекция обязана его принять.

Доходы, не облагаемые НДФЛ (ст. 217 НК РФ), в отчёте не указывают.

Основные положения о заполнении титульного листа и разделов формы 6-НДФЛ — ниже.

Титульный лист

В титульный лист необходимо ввести данные в поля (разделы, строки):

1. «ИНН» и «КПП» — в данных строках указываются:

-

Для организаций: ИНН и КПП по месту регистрации.

-

Для организаций с обособленными подразделениями: ИНН организации и КПП по месту нахождения «обособки».

-

Для ИП: только ИНН.

2. «Номер корректировки» — указываются:

-

Для первичного расчёта — «0—».

-

Для уточненных версий — «1—», «2—».

3. «Отчётный период (код)» — указывается период представления в соответствии с приложением № 1 к Порядку, утв. Приказом ФНС России № ЕД-7-11/649 от 19.09.2023;

4. «Календарный год» — указываются четыре цифры, обозначающие календарный год, за который составляется расчёт (например, «2025»);

5. «Представляется в налоговый орган (код)» — отражается четырёхзначный код налоговой инспекции, в которую налоговый агент представляет расчёт;

6. «По месту нахождения (учёта) (код)» — указывается код места представления в соответствии с приложением № 2 к Порядку, утв. Приказом ФНС России № ЕД-7-11/649 от 19.09.2023, например:

-

«120» — ИП по месту жительства.

-

«214» — российская организация.

-

«220» — обособленное подразделение.

7. «(налоговый агент)» — указывается сокращённое наименование (если его нет — полное наименование) организации согласно учредительным документам. Содержательная часть наименования (его аббревиатура или название) указывается в начале строки.

Если налоговый агент — ИП, то указывают полностью ФИО. Двойные фамилии пишут через дефис (например, «Иванов-Юрьев»);

8. «Код по ОКТМО» — указывается код соответствующего муниципального образования (ОКТМО), на территории которого находится организация (обособленное подразделение). При этом свободные знакоместа справа от значения кода в случае, если код ОКТМО имеет восемь знаков, не подлежат заполнению дополнительными символами.

ИП указывают код ОКТМО по месту жительства. Исключение — ИП на ПСН — они прописывают код по по месту ведения деятельности на спецрежиме;

9. «Достоверность и полноту сведений, указанных в настоящем расчёте, подтверждаю» — указывается:

-

«1» — если расчёт подписывает налоговый агент (его правопреемник) лично;

-

«2» — если расчёт подписывает уполномоченный представитель налогового агента (его правопреемника). А ещё нужно указать наименование организации (ФИО физического лица) — представителя.

Для доверенности, совершённой в форме электронного документа указывается GUID доверенности.

Раздел 1 «Сведения об обязательствах налогового агента»

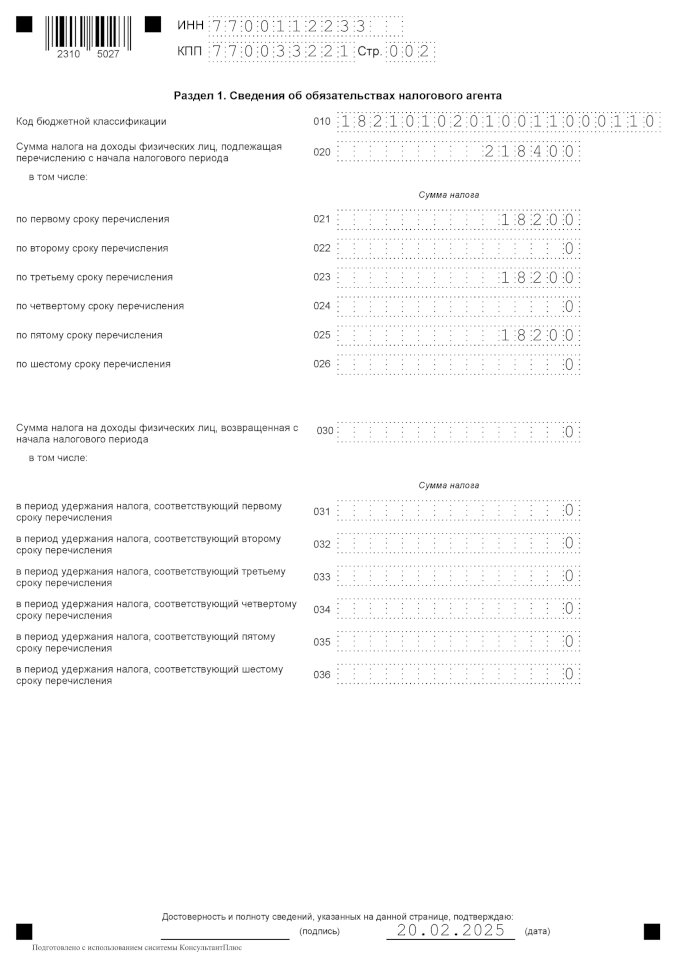

При заполнении Раздела 1 «Сведения об обязательствах налогового агента» нужно отразить:

1. в строке 010 — КБК.

О том, какой именно КБК указывать — см. таблицу «Моё дело Бюро».

Для каждого КБК заполняют отдельный раздел 1. Например, в отношении НДФЛ, рассчитанного с применением прогрессивной ставки.

Также отдельный раздел 1 потребуется заполнить, если выплачивались доходы, облагаемые по разным ставкам, но НДФЛ по ним зачисляется на один КБК. Например, такая ситуация возможна при выплате работникам доходов, которые облагаются НДФЛ по ставке 13 процентов, и дивидендов нерезиденту РФ. Для НДФЛ в обоих случаях установлен единый КБК — 182 1 01 02010 01 1000 110;

2. в поле 020 — сумму исчисленного и удержанного налога в целом, подлежащую перечислению с начала налогового периода.

В этом поле указывается сумма удержанного НДФЛ без учёта возвращённых налогоплательщику сумм налога;

3. в строках 021–026 — разбивку суммы налога (с начала налогового периода), указанной в поле 020. Так, в отчёте за I квартал 2025 года в поле 021 указывается сумма НДФЛ, исчисленная и удержанная с 1 по 22 января 2025 года.

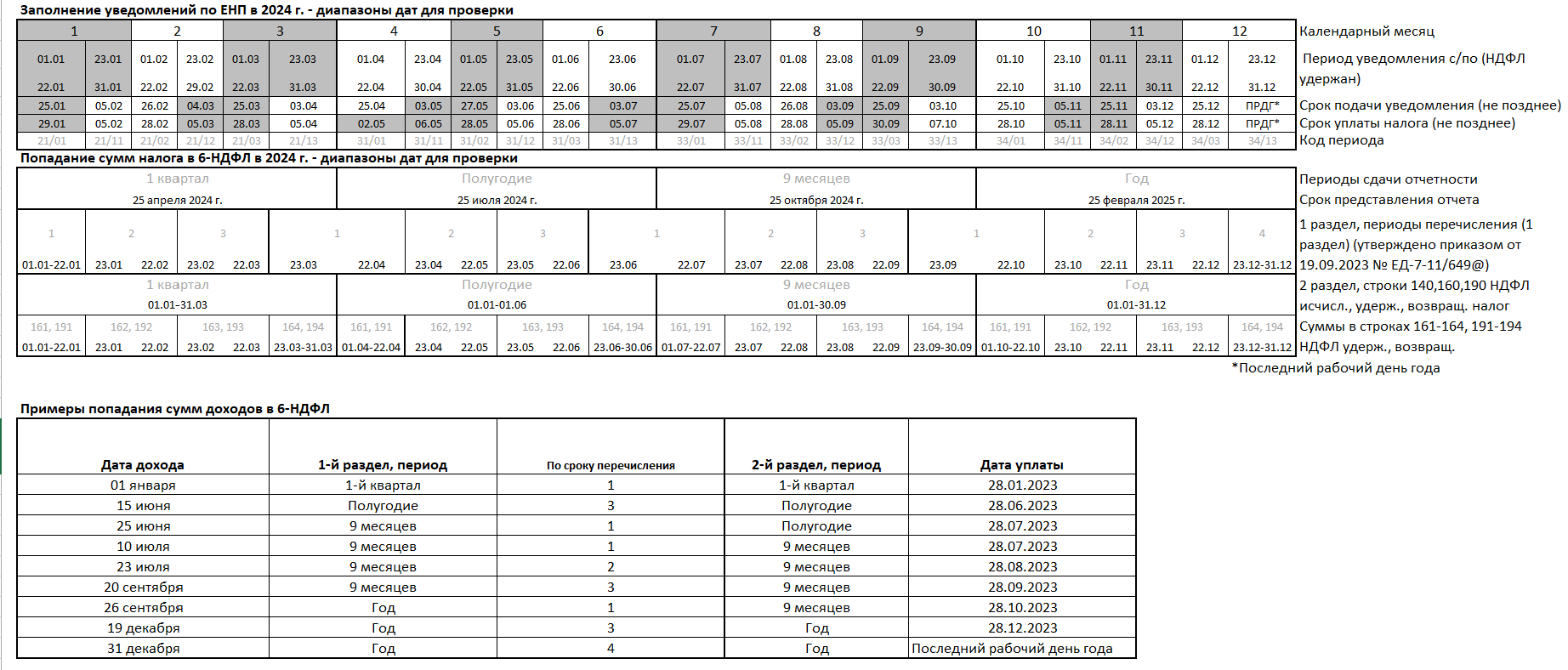

Для наглядности периоды удержания НДФЛ для заполнения строк 020–026 сведены в таблицу:

|

Строка раздела 1 расчёта |

Сумма НДФЛ, исчисленная и удержанная за период |

|

020 (с начала налогового периода) |

С 1 января по 31 марта |

|

021 (первый срок перечисления) |

С 1 по 22 января |

|

022 (второй срок перечисления) |

С 23 по 31 января |

|

023 (третий срок перечисления) |

С 1 по 22 февраля |

|

024 (четвёртый срок перечисления) |

С 23 по 28 (29) февраля |

|

025 (пятый срок перечисления) |

С 1 по 22 марта |

|

026 (шестой срок перечисления) |

С 23 по 31 марта |

При этом сумма налога, подлежащая перечислению за налоговый период (поле 020), должна соответствовать сумме значений заполненных полей 021–026 за все отчётные периоды.

Крайние даты удержания и уплаты НДФЛ по видам доходов приведены в таблице.

Важно: показатели удержанного НДФЛ в строке 020 (с учётом показателей строк 021–026) должны совпадать с показателем НДФЛ по соответствующей ставке, отражённым в строке 160 раздела 2 (включая значения строк 161–166);

4. в блоке строк 030–036 — сумму налога, возвращённая налоговым агентом гражданам (в соответствии со ст. 231 Налогового кодекса РФ) с начала налогового периода. Показатель строки разносится по строкам 031-036 в соответствии с периодом возврата, определённым в блоке 021–026 для удержанного налога (т.е. по первому, второму, третьему, четвёртому, пятому и шестому срокам перечисления).

Например, в поле 031 раздела 1 расчёта за I квартал 2025 года отражается налог, возвращённый в период с 1 по 22 января 2025 года (который соответствует первому сроку перечисления удержанного в этот период НДФЛ).

При этом сумма налога, возвращённая с начала налогового периода, указанная в строке 030, должна соответствовать сумме значений всех заполненных строк 031–036 за все отчётные периоды.

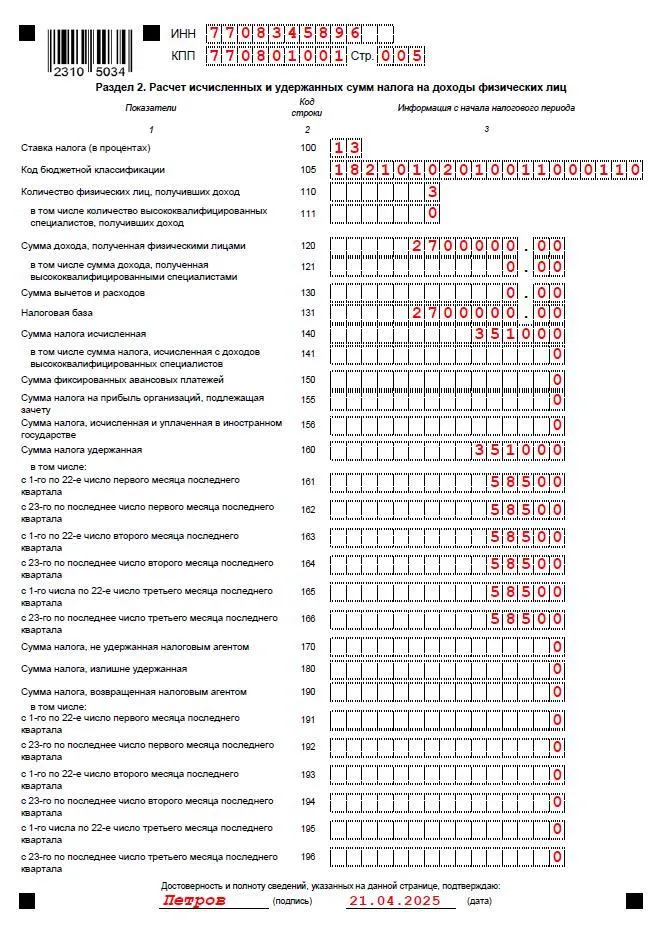

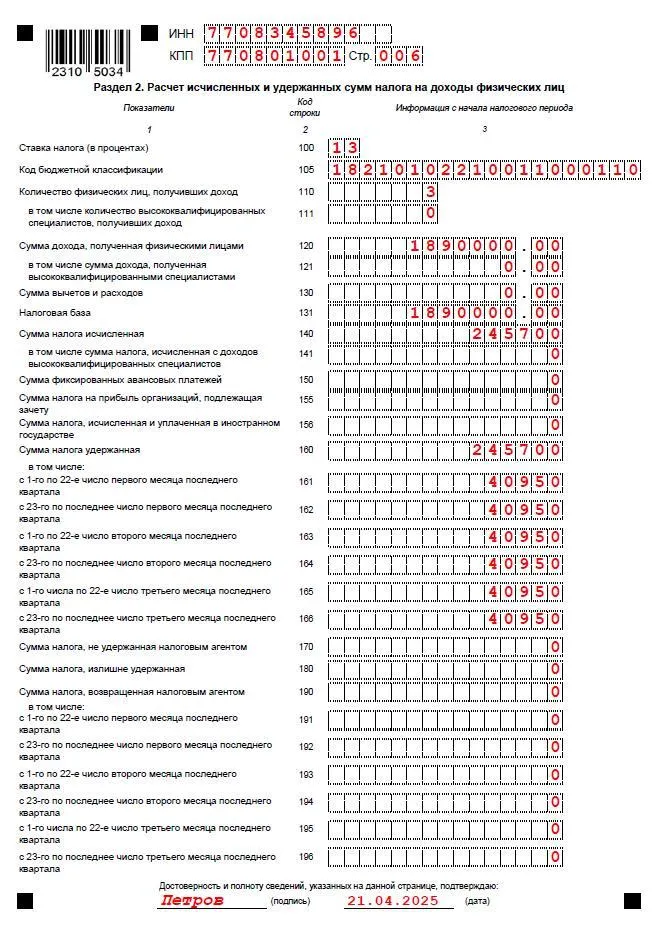

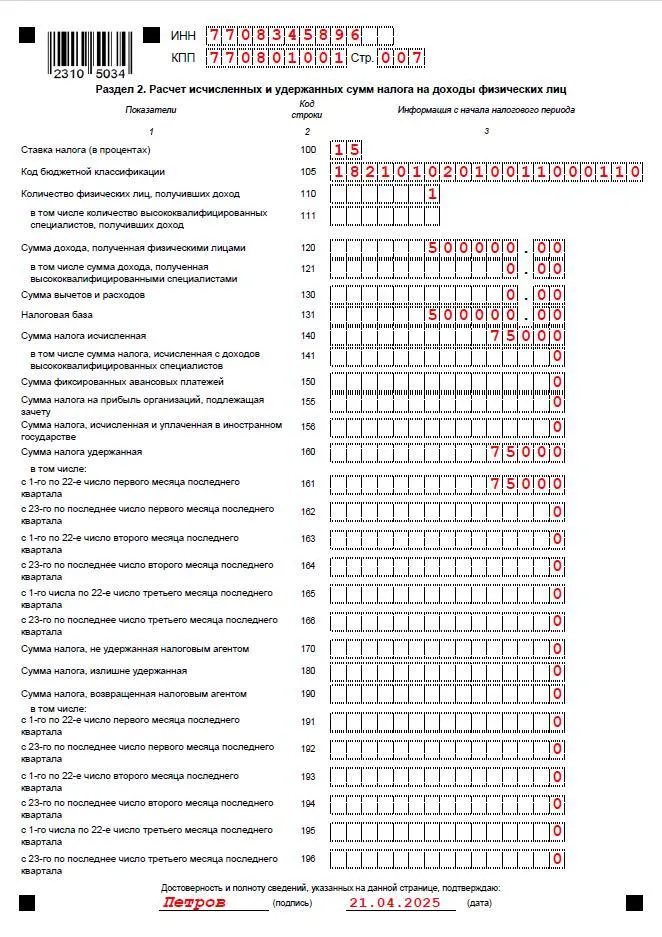

Раздел 2 «Расчёт исчисленных и удержанных сумм налога на доходы физических лиц»

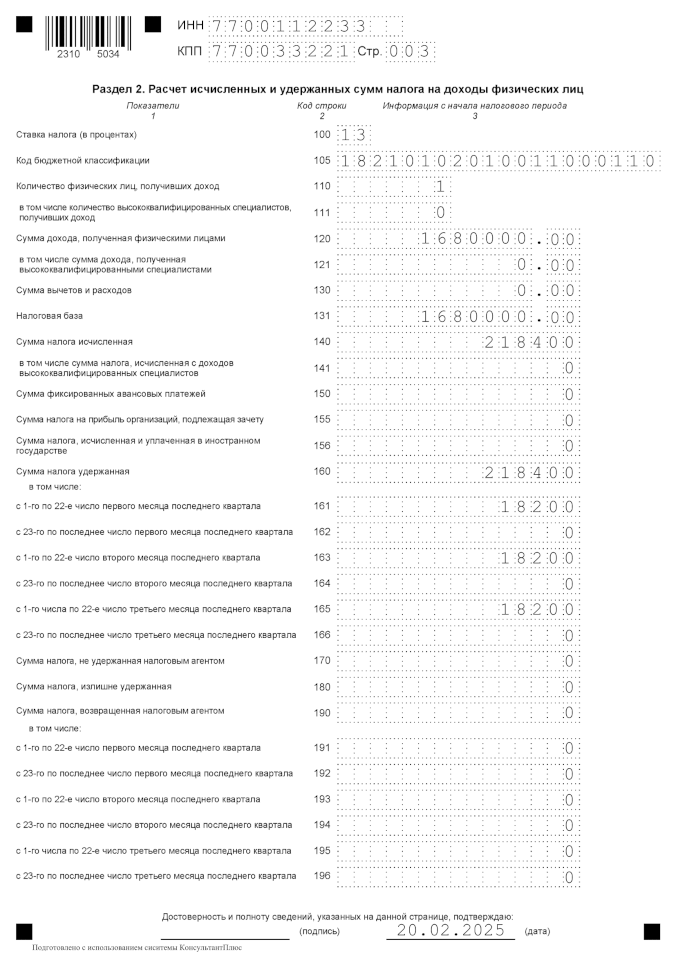

При заполнении Раздела 2 «Расчёт исчисленных и удержанных сумм налога на доходы физических лиц» указывайте:

1. в строках 100 и 105 — ставку НДФЛ и КБК соответственно.

Если с доходов суммы НДФЛ рассчитываются по одинаковой ставке независимо от основания её применения и в отношении НДФЛ предусмотрен один КБК, то такие доходы отражаются в одном разделе расчёта по форме 6-НДФЛ. В противном случае формируется несколько разделов;

2. в строке 110 — количество физических лиц (в т. ч. отдельно по строке 111 количество высококвалифицированных специалистов (ВКС)), получивших доход;

3. в строке 120 — общую сумму фактически полученного дохода (в т. ч. отдельно по строке 121 сумму дохода, полученную ВКС по трудовым договорам и договорам ГПД за выполненные работы (оказанные услуги)) по всем ВКС.

Не отражайте такие доходы в строке 120 расчёта 6-НДФЛ раньше времени — пока они не выплачены. Даже если выплата начислена, но ещё не выплачена — отражать её в строке 120 пока рано. Как только произошла выплата (и наступила дата фактического получения дохода по ст. 223 Налогового кодекса РФ) — тогда и включаем в строку 120;

4. в строке 130 — сведения об общей сумме предоставленных налоговым агентом стандартных, социальных, имущественных налоговых вычетов, а также вычетов (в т. ч. профессиональных, инвестиционных) из общей суммы доходов, облагаемых не в полной сумме. Эта строка заполняется согласно значениям кодов видов вычетов, утв. Приказом ФНС России № ММВ-7-11/387 от 10.09.2015;

5. в строке 131 — общую по всем физическим лицам налоговую базу по налогу нарастающим итогом с начала налогового периода. Значение в этой строке равно разнице значений строк 120 и 130;

6. в строке 140 — сумму рассчитанного налога, в том числе с доходов ВКС (в отдельно выделенном поле 141). Здесь отражается сумма налога, рассчитанного по ставке из поля 100 нарастающим итогом с начала года;

7. в строке 150 —сумму фиксированных авансовых платежей — показателей, с учётом которого налоговый агент рассчитывает НДФЛ с доходов трудящихся-мигрантов.

Подробнее о фиксированных авансовых платежах, принимаемым в уменьшение НДФЛ, см. материал «Моё дело Бюро».

Сумма фиксированных авансовых платежей по данной строке не должна превышать сумму рассчитанного налога по строке 140;

8. в строке 155 — суммы налога на прибыль, подлежащие зачёту (Знп). Этот показатель применяется для расчёта НДФЛ с дивидендов. Он рассчитывается по формуле из п. 3.1 ст. 214 Налогового кодекса РФ;

9. в строке 156 — сумму налога с дивидендов от источников за пределами России. Здесь указывается НДФЛ, рассчитанный и уплаченный по месту нахождения в иностранном государстве (источника дохода), с которым заключён договор (соглашение) об избежании двойного налогообложения.

Рассчитанная сумма НДФЛ из строки 140 уменьшается на сумму из строки 156.

10. в строке 160 — общую сумму фактически удержанного налога нарастающим итогом с начала налогового периода;

11. в строках 161–166 — разбивку суммы фактически удержанного налога за последний квартал. В нашем случае— за I квартал 2025 года.

Строки 161–166 в отношении удержанного НДФЛ с одним КБК соответствуют строкам 021—026 в разделе 1;

12. в строке 170 — сумму налога, которая фактически не может быть удержана до окончания года.

Например, такая ситуация может возникнуть при выдаче подарка работнику, который со следующего месяца решил уволиться, а налог не был удержан из-за нехватки суммы выплаты дохода в денежной форм;

13. в строке 180 — показатели излишне удержанного налоговым агентом налога, а также переплаты по НДФЛ, которая образовалась у работника в результате изменения его статуса в налоговом периоде.

Строка 180 заполняется нарастающим итогом с начала налогового периода;

14. в строке 190 — общую сумму налога, возвращённую налоговым агентом гражданам в соответствии со ст. 231 Налогового кодекса РФ, нарастающим итогом с начала налогового периода.

Возвращённая сумма НДФЛ отражается по строке 190 расчёта в том отчётном (налоговом) периоде, в котором происходит возврат;

15. в строках 191–196 — разбивку суммы возвращённого налога за последний квартал. В нашем случае— за I квартал 2025 года.

Особые правила заполнения

Пример и образец расчёта

ООО «Бета» работает на Крайнем Севере и ежемесячно выплачивает трём работникам-резидентам по 510 000 ₽, из которых:

-

300 000 ₽ — зарплата;

-

150 000 ₽ — начисленный к зарплате районный коэффициент (1,5);

-

60 000 ₽ — северная надбавка (20 процентов).

Сумма «северных» доплат (РК + СН) равна 210 000 ₽ в месяц.

Организация перечисляет зарплату (с учётом «северных» доплат) работникам на банковские карты два раза в месяц:

-

25-го числа месяца — за первую половину месяца;

-

10-го числа месяца, следующего за месяцем, за который начислена зарплата, — за вторую половину месяца.

10 января 2025 года «Бета» выплатила зарплату за вторую половину декабря 2024 года.

Работники не имеют права на получение налоговых вычетов.

По доходам 2025 года (к которым относится в т. ч. выплаченная в январе зарплата за декабрь 2024 года) размер ставки НДФЛ определяется в зависимости от вида выплат:

-

в соответствии с п. 1 ст. 224 Налогового кодекса РФ — в части зарплаты, относящейся к основной базе (из п. 2.1 ст. 210 Налогового кодекса РФ).

Для этого из общей суммы выплат за соответствующую половину месяца выделяется сумма зарплаты без «северных» доплат: 150 000 ₽ (300 000 ₽ / 2). НДФЛ к этой сумме применяется по ставке 13 процентов (в отношении него предусмотрен КБК 182 1 01 02010 01 1000 110);

-

в соответствии с п. 1.2 ст. 224 Налогового кодекса РФ — в части суммы выплаты, относящейся к «северным» доплатам (из п. 6.2 ст. 210 Налогового кодекса РФ).

Выделенная сумма «северных» доплат из выплаты за соответствующую половину месяца составит 105 000 ₽ (210 000 ₽ / 2). К ней применяется НДФЛ по ставке 13 процентов (КБК — 182 1 01 02210 01 1000 110).

За январь — март 2025 года работникам было выплачено:

-

за вторую половину декабря 2024 года:

-

450 000 ₽ (150 000 ₽ × 3 чел.) — сумма зарплаты без «северных» доплат, НДФЛ с этой суммы — 58 500 ₽ (450 000 ₽ × 13%);

-

315 000 ₽ (105 000 ₽ × 3 чел.) — сумма «северных» доплат, НДФЛ с этой суммы — 40 950 ₽ (315 000 ₽ × 13%);

-

-

за январь — февраль 2025 года (два полных месяца):

-

1 800 000 ₽ (300 000 ₽ × 3 чел. × 2 мес.) — сумма зарплаты без «северных» доплат, НДФЛ с этой суммы — 234 000 ₽ (1 800 000 ₽ × 13%);

-

1 260 000 ₽ (210 000 ₽ × 3 чел. × 2 мес.) — сумма «северных» доплат, НДФЛ с этой суммы — 163 800 ₽ (1 260 000 ₽ × 13%);

-

-

за первую половину марта 2025 года:

-

450 000 ₽ (150 000 ₽ × 3 чел.) — сумма зарплаты без «северных» доплат, НДФЛ с этой суммы

-

58 500 ₽ (450 000 ₽ × 13%);

-

315 000 ₽ (105 000 ₽ × 3 чел.) — сумма «северных» доплат, НДФЛ с этой суммы — 40 950 ₽ (315 000 ₽ × 13%).

-

В итоге за I квартал 2025 года в расчёте по форме 6-НДФЛ будет отражено:

-

общая сумма зарплаты (без РК и СН) — 2 700 000 ₽, НДФЛ (13 процентов) с неё — 351 000 ₽ (КБК — 182 1 01 02010 01 1000 110);

-

общая сумма «северных» доплат — 1 890 000 ₽, НДФЛ (13 процентов) с неё — 245 700 ₽ (КБК — 182 1 01 02210 01 1000 110).

Также ООО выплачивает дивиденды учредителю-нерезиденту дружественной страны в размере 500 000 ₽ с датой выплаты 20 января 2025 года. Соглашением об избежании двойного налогообложения между Россией и страной резидентства участника предусмотрено, что дивиденды облагаются в стране выплаты, то есть в России. Ставка НДФЛ составляет 15 процентов, сумма НДФЛ — 75 000 ₽ (500 000 ₽ × 15%) (КБК — 182 1 01 02010 01 1000 110).

Бухгалтер ООО «Бета» при заполнении расчёта по форме 6-НДФЛ за I квартал 2025 года сформировал три отдельных листа с заполненными разделами 1 и 2, так как:

-

у НДФЛ с зарплаты и «северных» доплат различный КБК (несмотря на то, что размер ставки одинаковый — 13 процентов);

-

у НДФЛ с дивидендов ставка (15 процентов) отличается от ставки, применяемой к зарплате и доплатам (13 процентов) (несмотря на то, что КБК для налога с дивидендов совпадает с КБК для НДФЛ с зарплаты — 182 1 01 02010 01 1000 110).

Расчёт заполнен следующим образом:

В сервисе «Моё дело Бюро» можно заполнить бланк расчёта по образцу и скачать в формате xlsx.

Моё дело Бюро

Справочно–правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831, erid: 2W5zFGXDV9a

В этой статье мы рассмотрим заполнение расчёта 6-НДФЛ в 2025 году. Совсем скоро – 25 февраля – истекает срок подачи формы за 2024 год. Её нужно представить всем налоговым агентам. К ним относятся все организации и ИП, привлекающие работников по трудовым договорам и ДГПХ. Также в этот расчёт включают учредителей, если они получали дивиденды.

Содержание

- Срок и порядок подачи 6-НДФЛ

- Актуальный бланк 6-НДФЛ

- Как заполнить

- Титульный лист

- Раздел 1

- Особенности заполнения Раздела 1 за 4 квартал

- Раздел 2

- Особенности заполнения Раздела 2 за 4 квартал

- Заполнение справки о доходах и суммах налога

- Раздел 1

- Приложение

- Раздел 3

- Раздел 2

- Раздел 4

- Пример для образца заполнения

Предприниматели, не нанимающие физлиц, эту форму не подают. ИП на ОСНО, которые платят НДФЛ с собственных доходов, представлять её также не должны.

Срок и порядок подачи 6-НДФЛ

Внутри года расчёт необходимо представить не позднее 25 числа месяца, следующего за окончанием 1 квартала, полугодия, 9 месяцев. То есть общий срок подачи расчёта: до 25 апреля, 25 июля, 25 октября. Годовая форма 6-НДФЛ представляется до 25 февраля. Сдача расчёта откладывается на следующий за этими датами первый рабочий день, если они выпадают на выходные.

Читайте также: Порядок заполнения 6-НДФЛ за 1 квартал 2025

Таким образом, для 6-НДФЛ за 2024 год срок сдачи отчётности – 25 февраля 2025 года.

Примечание. Хотя расчёт подаётся по окончании каждого квартала и содержит детальную информацию за три последних месяца, говорить «форма 6-НДФЛ за 4 квартал 2024 года» формально не совсем корректно. Это будет расчёт за весь 2024 год.

Выбор формата – на бумаге или через интернет – зависит не только от желания компании. Если 6-НДФЛ заполняется в отношении более 10 человек, представлять его нужно в электронном виде. Возможны варианты: через оператора электронного документооборота по ТКС, через специальный сервис ФНС для предоставления отчётности, а для ИП – ещё и через личный кабинет. Какой бы вариант представления электронного расчёта ни был выбран, для его подписания понадобится КЭП.

Обратите внимание: Чтобы подать отчёт 6-НДФЛ за 4 квартал 2024 года, срок сдачи которого наступит 25 февраля, предпринимателю нужно авторизоваться в ЛК ИП через КЭП. Далее в блоке «Жизненные ситуации» найти раздел «НБО» (налоговая бухгалтерская отчётность). Там будет возможность загрузить и отправить в ИФНС сформированный файл отчёта. Подготовить его нужно заранее в бухгалтерской программе или в бесплатном ПО от ФНС «Налогоплательщик ЮЛ».

Компании, у которых не более 10 физических лиц, могут сами выбирать формат подачи отчётности. 6-НДФЛ на бумаге можно принести в ИФНС лично, передать с представителем либо направить по почте.

Актуальный бланк 6-НДФЛ

С 09.04.2024 применяется форма из приказа ФНС от 19.09.2023 № ЕД-7-11/649@ с изменениями, внесёнными приказом от 09.01.2024 № ЕД-7-11/1@. Именно её нужно применять для формирования 6-НДФЛ за 4 квартал 2024. Образец заполнения есть в конце этой статьи.

Как заполнить

В приказе № ЕД-7-11/649@ есть не только бланк 6-НДФЛ, но и порядок его заполнения (далее – Порядок). Искать его нужно в Приложения № 2. Отметим, что правила заполнения 6-НДФЛ в 2025 году не изменились.

Стандартный набор листов расчёта: титульный, Раздел 1 и Раздел 2. Причём этих разделов может быть больше, чем по одному. Почему так – расскажем ниже, когда речь пойдёт о заполнении. Ещё в форме есть Приложение со справкой о доходах и НДФЛ физлица, оно подаётся только в составе годового расчёта. Так что при подготовке формы за 4 квартал 2024 года это приложение также нужно заполнить.

Общие правила отражения информации в 6-НДФЛ стандартны. Обратим лишь внимание на то, как нужно вносить суммовые показатели:

- в форме должны быть только положительные значения;

- если расчёт заполняется на компьютере, числовые показатели должны быть выровнены по правому краю, то есть их указывают, начиная с последнего знакоместа;

- если какой-то суммы нет, надо вписать «0»;

- стоимостные показатели приводятся в рублях и копейках, то есть с двумя знаками после запятой;

- суммы налога нужно указывать в полных рублях, округляя по математическим правилам: более 50 коп. округлить до рубля, менее 50 коп. – отбросить.

Обратите внимание: Двусторонняя печать 6-НДФЛ не допускается. Листы скреплять не нужно.

Рассмотрим подробно, как заполнить 6-НДФЛ за 2024 год.

Титульный лист

В верхних строках первой страницы, а также всех остальных, необходимо указать ИНН агента. Организации строкой ниже вписывают КПП. У ИП этого кода нет.

В остальных полях отражаются такие данные:

- Номер корректировки «0–», если отчёт исходный. Первый корректировочный документ подаётся с кодом «1–», второй – с кодом «2–» и так далее.

- Отчётный период. Для 6-НДФЛ за 4 квартал 2024 года нужно указать код «34» – он означает, что расчёт подаётся за год. Другие коды: 1 квартал – «21», полугодие – «31», 9 месяцев – «33». Если 6-НДФЛ подаётся не за полностью оконченный период в связи с ликвидацией организации или прекращением деятельности ИП, код нужно посмотреть в Приложении № 1 к Порядку заполнения соответствующей формы.

- Календарный год – 2024.

- Код (номер) инспекции, в которую подаётся форма.

- Код по месту представления расчёта для большинства юрлиц будет «214», для ИП – «120», для других случаев он берётся из Приложения № 2 к Порядку.

- Сокращённое название организации, если оно предусмотрено в уставе, а если нет – полное. ИП указывают Ф. И. О. как в паспорте.

- Код формы реорганизации. Только для юридических лиц после реорганизации или ликвидации. Код нужно взять из Приложения № 4 к Порядку.

- ИНН / КПП реорганизованной компании. Указанные выше юрлица вносят коды реорганизованной / ликвидированной организации или закрытого обособленного подразделения.

- ОКТМО.

- Номер телефона с кодом города или мобильного оператора.

- Количество страниц расчёта. В поле рядом указывается количество листов доверенности, если 6-НДФЛ подписывается или сдаётся доверенным лицом.

Далее вносится информация в левую нижнюю часть титула:

- Код лица, которое подписывает отчёт. «1» – директор или ИП, «2» – представитель.

- Ф. И. О. того человека, кто будет ставить подпись на документе. Здесь указывают данные либо директора организации, либо уполномоченного представителя. ИП дублировать своё имя не нужно.

- Реквизиты доверенности, если от имени агента действует представитель.

Обратите внимание: если доверенность сформирована в электронном виде, в поле для реквизитов указывается её уникальный идентификатор – GUID.

Раздел 1

В этом разделе содержатся обобщённые данные об обязательствах компании.

В строке 010 указывают код бюджетной классификации. Компания может платить НДФЛ на несколько КБК. Так, разные коды утверждены для налога с выплат работникам и с дивидендов, причём они меняются в зависимости от ставки НДФЛ. Допустим, если организация в периоде выплачивала заработную плату, облагаемую по ставкам 13% и 15%, то Разделов 2 будет два. Если выплачивались ещё и дивиденды, облагаемые также по двум разным ставкам, то Разделов 2 будет четыре.

Иначе говоря, в 6-НДФЛ одной компании будет столько Разделов 1, на сколько разных КБК она перечисляла налог в расчётном периоде.

Строка 020 предназначена для указания общей суммы НДФЛ, который был исчислен, удержан и подлежал перечислению на указанный в строке 010 КБК. Нужно отразить сумму с начала года, а именно:

- в расчёте за 1 квартал – с 01.01 по 31.03;

- в расчёте за полугодие – с 01.01 по 30.06;

- в расчёте за 9 месяцев – с 01.01 по 30.09;

- в расчёте за полный год – 01.01 по 31.12.

В строках 021-026 приводят детализацию по каждому из шести расчётных периодов последнего квартала. В п. 25 Порядка подробно расписано, в какой строке сумму какого периода нужно отразить. Должно выполняться такое равенство: строка 020 равна сумме строк 021-026 отчётов 6-НДФЛ за все отчётные периоды года.

По строке 030 нужно указать общую сумму НДФЛ, которая была возвращена физическим лицам. В строках 031-036 эту сумму указывают в разрезе тех же сроков перечисления налога, что и в строках 021-026. Показатель строки 030 должен быть равен сумме показателей строк 031-036 форм 6-НДФЛ за все отчётные периоды года.

Исчисленный и удержанный налог, подлежащий перечислению, не нужно уменьшать на возвращённый налог. То есть из показателей строк 020-026 не нужно вычитать показатели строк 030-036.

Особенности заполнения Раздела 1 за 4 квартал

При заполнении 6-НДФЛ за 4 квартал 2024 года в строке 020 Раздела 1 нужно указать сумму налога, подлежащую уплате в период 01.01.2024-31.12.2024. В строках 021-026 следует отразить суммы НДФЛ, подлежащие перечислению:

- 021 – с 1 по 22 октября;

- 022 – с 23 по 31 октября;

- 023 – с 1 по 22 ноября;

- 024 – с 23 по 30 ноября;

- 025 – с 1 по 22 декабря;

- 026 – с 23 по 31 декабря.

Показатель в строке 020 должен быть равен: сумма строк 021-026 этого расчёта + сумма строк 021-026 6-НДФЛ за 1 квартал + сумма строк 021-026 6-НДФЛ за 3 квартал.

В строке 030 указывают возвращённый физлицам налог с начала года до конца декабря, если такой возврат был. В строках 031-036 отражают суммы возвращённого НДФЛ за те же периоды, что и по строкам 021-026. Показатель в строке 030 должен быть равен: сумма строк 031-036 этого расчёта + сумма строк 031-036 формы 6-НДФЛ за 1 квартал + сумма строк 031-036 формы 6-НДФЛ за 2 квартал + сумма строк 031-036 формы 6-НДФЛ за 3 квартал.

Раздел 2

В этом разделе производится расчёт НДФЛ суммарно по всем физлицам, налог которым был исчислен по одной налоговой ставке и перечислен на один КБК. Если ставок / КБК применяется несколько, значит, и разделов будет несколько.

В строке 100 нужно указать ставку налога в процентах, в строке 105 – соответствующий КБК.

В строку 110 вписывают количество физлиц, получивших доход, облагаемый по ставке из строки 100, налог с которого перечисляется на КБК из строки 105. В строке 111 отражают количество высококвалифицированных специалистов из числа тех, кто вошёл в строку 110.

Примечание. Строку 111 заполняют в отношении высококвалифицированных иностранных специалистов, хотя в правилах заполнения на это не указано. Определение ВКС приводится в ст. 13.2 закона от 25.07.2002 № 115-ФЗ. Налоговые агенты нередко ошибаются в строках с данными по ВКС, — отмечало ранее Управления ФНС по Бурятии. Это сообщение относится к старой форме, но суть не изменилась.

По строке 120 отражают сумму доходов физлиц с начала года. Из этого показателя в строке 121 выделяют суммарный доход ВКС – также нарастающим итогом.

В строке 130 указывают совокупный вычет и расходы, которые вычитаются из доходов.

По строке 131 отражают налоговую базу. По строке 140 – сумму НДФЛ, по строке 141 – в том числе сумму налога ВКС.

Строка 150 предназначена для отражения фиксированных авансовых платежей. Имеется в виду плата за патенты иностранных работников, которую они вносили прежде, а теперь хотели бы зачесть в счёт НДФЛ.

Строка 155 заполняется только в отношении владельцев (участников, акционеров) компании — налогового агента в том случае, если агент получал дивиденды от долевого участия в другой российской организации и заплатил с них налог на прибыль. Его сумма уменьшает НДФЛ владельца пропорционально доле его участия в компании-агенте (п. 3.1 ст. 214 НК РФ).

Строка 156 предназначена для отражения суммы налога с дивидендов от источников за пределами РФ, которые платятся в иностранном государстве, если с ним заключён договор об избежании двойного налогообложения.

В строке 160 отражается нарастающим итогом общая сумма НДФЛ, удержанная с начала года. В строках 161-166 эта сумма детализируется в разрезе всё тех же шести сроков уплаты.

По строке 170 нужно отразить НДФЛ с начала года, который налоговый агент удержать не смог. Здесь подразумеваются, например, ситуации, когда доход выплачен в натуральном виде.

Строка 180 предназначена для указания излишне удержанной суммы НДФЛ. Сюда относится и переплата, которая образовалась в связи с изменением налогового статуса физлица (был нерезидентом – стал резидентом).

По строке 190 отражается сумма налога, возвращённая налоговым агентом. Далее в строках 191-196 эта сумма детализируется по каждому из шести отчётных периодов.

Особенности заполнения Раздела 2 за 4 квартал

В Разделе 2 указывают суммы нарастающим итогом, то есть с начала 2024 года. Исключение составляют строки 161-166 и 191-196. В них нужно указать данные за 4 квартал.

В строках 161-166 отражают сумму налога, удержанную в каждом из 6 периодов 4 квартала: с 1 по 22 октября, с 23 по 30 октября и так далее. То есть за те же периоды, что в строках 021-026 Раздела 1. В строках 191-196 за те же периоды отражают возвращённые суммы НДФЛ.

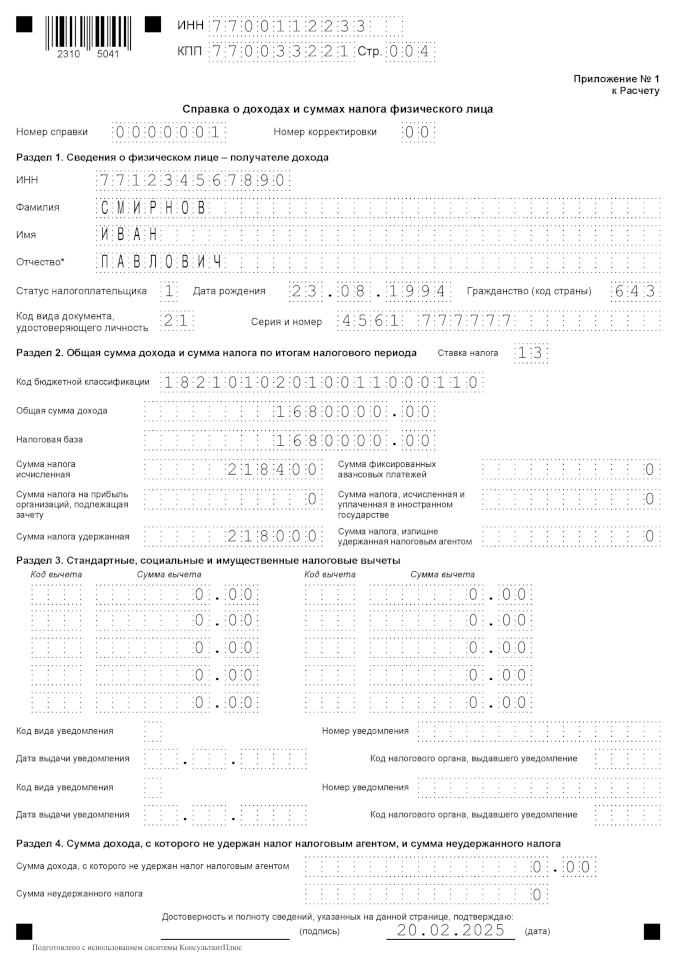

Заполнение справки о доходах и суммах налога

К расчёту за год должна прилагаться справка о доходах и суммах налога из Приложения № 1 (вместо формы 2-НДФЛ). Справки заполняются на каждое физическое лицо.

Далее предлагаем инструкцию по заполнению справки к 6-НДФЛ в 2025 году (за 2024 год). Она состоит из двух листов: на первом — Разделы 1-4, на втором — Приложение к справке. Мы описали их в том порядке, в котором их удобнее заполнять.

Перед Разделом 1 нужно указать присвоенный справке уникальный порядковый номер, а также код корректировки «00», если справка за период заполняется в первый раз. При составлении аннулирующей справки указывают код «99».

Раздел 1

В Раздел 1 вносят данные о физическом лице:

- ИНН;

- Ф.И.О.;

- статус из Приложения № 5 к Порядку («1» — резидент, «2» — нерезидент, «3» — ВКС-нерезидент и так далее);

- дата рождения;

- код страны гражданства по ОКСМ (РФ — 643);

- код вида удостоверения личности из Приложения № 6 (паспорт РФ — 21);

- серия и номер этого документа без «№».

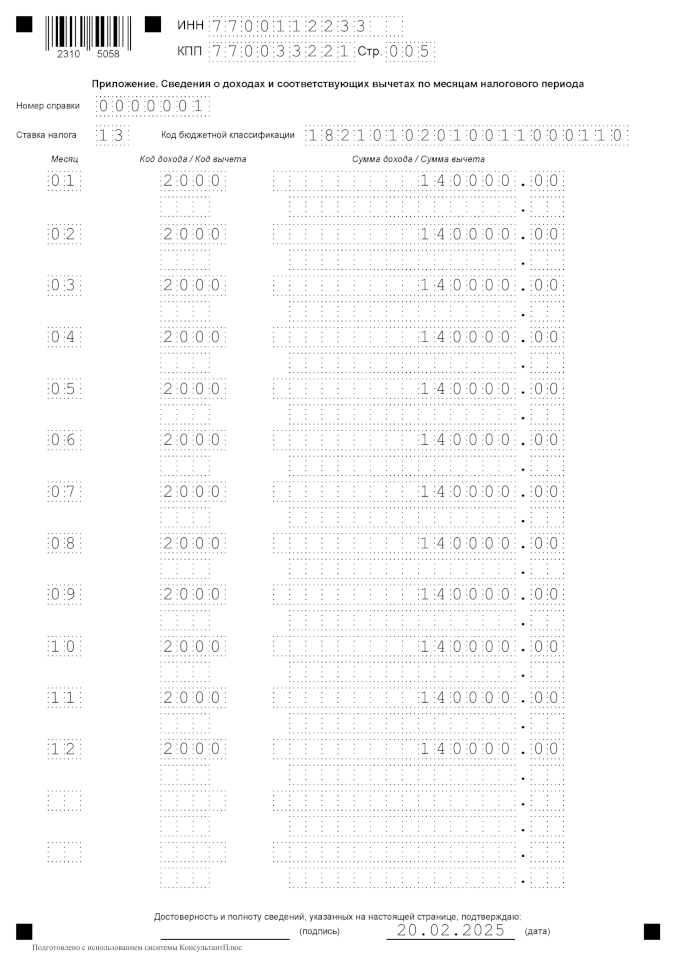

Приложение

На каждую ставку НДФЛ будет заполнено отдельное Приложение. В итоге к каждой справке будет столько Приложений, по скольким ставкам в расчётном году компания начисляла физлицу НДФЛ.

Сначала указывают номер справки — тот же, что перед разделом 1, ставку налога и КБК.

Далее построчно вносятся:

- Код месяца фактического получения дохода: январь — «01», февраль — «02» и так далее. Месяцы должны идти в хронологическом порядке.

- Код дохода / код вычета из приказа ФНС России от 10.09.2015 № ММВ-7-11/387@.

- Сумма фактически полученных физлицом доходов (в денежной и натуральной форме, в виде материальной выгоды) по указанному коду / сумма соответствующего вычета по указанному коду. Вычет не может быть больше дохода. Если вычета нет, ставят «0».

Важно! Стандартные, социальные и имущественные налоговые вычеты здесь не учитываются.

Если в одном месяце физлицом был получен доход, соответствующий разным кодам доходов, в отношении такого месяца заполняется нужное количество строк.

По одному доходу может быть не один вычет, а несколько. В таком случае данные по первому вычету отражаются в обычном порядке — ниже соответствующего кода дохода. Остальные же коды вычетов и суммы вычетов нужно вписать строками ниже, при этом вместо месяца, кода и суммы дохода в ячейках нужно поставить прочерки.

Раздел 3

В Разделе 3 отражают стандартные, социальные и имущественные вычеты. По каждому из них указывают код вычета из приказа ФНС России № ММВ-7-11/387@ и сумму вычета.

Имущественный и социальный вычеты работодатель предоставляет на основании уведомления, полученного из ФНС. После строк для кодов и сумм вычетов нужно указать параметры такого уведомления (уведомлений) — код, номер, дату выдачи и код выдавшей инспекции. Для уведомления на имущественный вычет применяется код «1», на социальный — код «2».

Если компания получила из ФНС уведомление, подтверждающее право нерезидента на уменьшение налога на фиксированные авансовые платежи (патент), реквизиты этого уведомления вносятся с кодом «3».

При отсутствии уведомления поля, предназначенные для его реквизитов, не заполняются.

Раздел 2

В Разделе 2 отражается сумма фактически полученного дохода, рассчитанного и удержанного с него НДФЛ по определённой ставке — её размер указывается в поле рядом с названием раздела. Если ставок в отношении одного физлица применялось несколько, нужно заполнить столько же Разделов 2.

В строках указывают:

- КБК;

- общую сумму дохода без учёта вычетов;

- налоговую базу, которая считается как общая сумма дохода, уменьшенная на вычеты из Раздела 3 и Приложения к справке;

- исчисленная по указанной выше ставке сумма НДФЛ;

- сумма фиксированных авансовых платежей работника-нерезидента на патенте, если справка заполняется в его отношении;

- сумма налога на прибыль к зачёту, если справка заполняется в отношении участника / акционера агента. Имеется в виду ситуация, когда компания — налоговый агент получила дивиденды от долевого участия в другой российской организации и заплатила с них налог на прибыль (см. описание строки 155 Раздела 2 формы 6-НДФЛ). В таком случае НДФЛ участника или акционера уменьшается на часть уплаченного налога на прибыль, соответствующую его доле;

- сумма налога, исчисленная и уплаченная с дивидендов в иностранном государстве, с которым у РФ заключено соглашение об избежании двойного налогообложения. На неё можно уменьшить НДФЛ.

- сумма налога, удержанная агентом;

- сумма налога, излишне удержанная и не возвращённая агентом, а также сумма переплаты НДФЛ, образовавшаяся в связи с изменением налогового статуса физлица (был нерезидентом — стал резидентом).

Раздел 4

В последнем разделе всего две строки:

- сумма дохода, с которого агентом не был удержан налог;

- сумма этого неудержанного налога.

Пример для образца заполнения

Для примера рассмотрим ООО «Сигма», в котором один работник (директор)с зарплатой по 140 000 рублей в месяц. Иных выплат с начала года не производилось. Доход не превышает 5 млн рублей, то есть НДФЛ нужно рассчитать по ставке 13%. Весь налог должен попасть на один КБК 18210102010011000110. Поэтому в 6-НДФЛ будет по одному листу Раздела 1 и Раздела 2. В справке о доходах также будет один лист с Разделами 1-4 и одно Приложение.

Дни выплаты заработной платы в ООО «Сигма» — 5 и 20 число. Оба эти дня приходятся на период с 1 по 22 число, то есть на первый расчётный НДФЛ-период. В течение 2024 года единственный работник не уходил в отпуск или на больничный, весь период он отработал целиком, получив полную зарплату за каждый месяц. Неудержанных и возвращённых сумм НДФЛ, вычетов и учитываемых расходов в течение года не было.

Суммовые показатели для заполнения 6-НДФЛ за 4 квартал будут такие:

- доход с начала года – 1 680 000 (140 000 х 12 месяцев);

- НДФЛ с этого дохода – 218 400 (1 680 000 х 13%)

- с 1 по 22 октября удержано налога – 140 000 х 13% = 18 200, с 23 по 31 октября – 0, так как выплат в этот период не было. Такая же ситуация с ноябрем и декабрем.

Итак, мы разобрали порядок заполнения 6-НДФЛ в 2025 году за прошедший год.

Листы нужно пронумеровать, а получившееся число страниц указать на титульном. В нашем примере их будет 5. Также следует проверить, чтобы на всех страницах в верхних полях был указан ИНН, а для организаций — дополнительно КПП. После этого остаётся подписать 6-НДФЛ на первом листе в блоке подтверждения сведений, а также внизу каждой страницы.

Вот и всё, документ можно представлять в налоговую инспекцию.

Месяц бухгалтерского обслуживания в подарок

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Как заполнить отчет 6-НДФЛ: изучаем правила

Как заполнять форму 6-НДФЛ? Чтобы ответить на этот вопрос, нужно изучить порядок заполнения отчета.

С 09.04.2024 в силе форма и порядок, утв. приказом ФНС от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@. До этой даты формально действовал бланк, рекомендованный письмом ФНС от 04.12.2023 № БС-4-11/15166@. Но по форме бланк из письма и из приказа идентичны.

Скачать бланк 6-НДФЛ для подготовки отчетности за 1 квартал 2025 года можно по приведенной ниже ссылке.

6-НДФЛ за 1 квартал 2025 года

Скачать

Как при помощи Контрольных соотношений проверить форму 6-НДФЛ, подробно рассказали эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Порядок заполнения 6-НДФЛ в 2025 году

Заполнение 6-НДФЛ производится с учетом следующих требований:

- основание для заполнения отчета — данные налоговых регистров по НДФЛ (обязательных для ведения каждым налоговым агентом);

Образец заполнения налогового регистра для 6-НДФЛ вы найдете здесь.

- количество страниц отчета не ограничено и зависит от объема данных (с учетом предусмотренных отчетом строк и ячеек);

- на каждый показатель отчета — 1 поле;

- при отсутствии каких-либо суммовых показателей в предназначенных для них ячейках проставляется 0, а в незаполненных знакоместах проставляются прочерки;

- направление заполнения ячеек — слева направо;

- при оформлении бумажного варианта отчета не допускается: заполнение его разноцветными чернилами (можно только черными, фиолетовыми и синими), исправление ошибочных записей корректирующим карандашом (или иным средством), двусторонняя распечатка, а также применение приводящего к порче листов отчета способа их скрепления;

- для отчета, оформляемого с использованием программного обеспечения, допускается отсутствие границ знакомест и прочеркивания незаполненных ячеек, печать шрифтом Courier New высотой 16–18 пунктов, а изменение размеров расположения и размера значений реквизитов не допускается.

Инструкция по заполнению формы 6-НДФЛ в стандартных ситуациях

Когда работодатель выплачивает физическому лицу доход, у него автоматически появляется обязанность по оформлению 6-НДФЛ. Величина выплаченной суммы и количество выплат при этом не имеют значения. Как заполнить 6-НДФЛ?

Для прояснения ответа на данный вопрос рассмотрим наиболее распространенную ситуацию — получение работниками зарплаты.

Допускаются ли отрицательные значения в 6-НДФЛ? Ответ на данный вопрос дал советник государственной гражданской службы РФ 1 класса Морозов Д. А. Получите бесплатный пробный доступ к системе КонсультантПлюс и ознакомьтесь с точкой зрения чиновника.

Для отчета 6-НДФЛ понадобятся данные:

- о выплаченном всем работникам заработке;

- о наличии (отсутствии) и величине налоговых вычетов;

- о календарных датах выдачи зарплаты и суммах выплат по датам за последние 3 месяца.

Основная особенность заполнения 6-НДФЛ в 2025 году — наличие двух сроков уплаты НДФЛ в каждом месяце. Это особенность учтена как в первом, так и во втором разделе расчета: в них приводятся соответствующие строки под 6 сроков уплаты. К тому же:

- В разделе 1 отражаются показатели, формируемые нарастающим итогом с начала года: строки 020 и 030. Это совокупные с начала года сумма налога к перечислению и сумма НДФЛ, который был возвращен налогоплательщикам, соответственно. Дальнейшая расшифровка налога по срокам уплаты идет уже только в рамках последних трех месяцев отчетного периода.

- В разделе 2, который в целом заполняется нарастающим итогом с начала года, есть также детализация налога по срокам уплаты, которая приводится за последний квартал (строки 161-166 и 191-196).

По заработку, выдаваемому частями, заполнить 6-НДФЛ поможет материал «6-НДФЛ — если зарплата выплачивалась несколько дней».

См. также: «Как правильно отразить досрочную зарплату в 6-НДФЛ?».

Авансы в расчете 6-НДФЛ — 2025

В 2025 году НДФЛ с авансов по зарплате удерживается в общем порядке. Это связано с внесением изменений в Налоговый кодекс (п. 2 ст. 223 НК РФ), которые вступили в силу 1 января 2023 г. С этого момента датой фактического получения доходов в виде заработной платы является день ее выплаты, а не последний день месяца, как раньше. Таким образом, с каждой выплаты зарплаты, в том числе и с аванса, работодателю необходимо удерживать НДФЛ.

В 6-НДФЛ авансы отражаются с учетом новых сроков уплаты налога:

- налог, удержанный с 1 по 22 число месяца, уплачивается до 28 числа этого месяца ;

- удержанный с 23 по последнее число месяца — до 5 числа следующего месяца;

- удержанный с 23 по 31 декабря — до последнего рабочего дня года.

Подробнее см. здесь.

Заполнение первого раздела 6-НДФЛ в 2025 году

Формирование первого раздела 6-НДФЛ регламентируется разделом III порядка заполнения.

В 2025 году в строке 020 отражается общая по всем физлицам сумма НДФЛ, подлежащая перечислению с начала года. То есть с 1 января по 31 марта — в расчете за 1 квартал, с 1 января по 30 июня — за полугодие, с 1 января по 30 сентября — за 9 месяцев, с 1 января по 31 декабря — за год.

Затем идет детализация НДФЛ по шести срокам перечисления:

|

Строка/отчетный период |

1 квартал |

Полугодие |

9 месяцев |

Год |

|

021 |

НДФЛ, удержанный с 1 по 22 января |

НДФЛ, удержанный с 1 по 22 апреля |

НДФЛ, удержанный с 1 по 22 июля |

НДФЛ, удержанный с 1 по 22 октября |

|

022 |

НДФЛ, удержанный с 23 по 31 января |

НДФЛ, удержанный с 23 по 30 апреля |

НДФЛ, удержанный с 23 по 31 июля |

НДФЛ, удержанный с 23 по 31 октября |

|

023 |

НДФЛ, удержанный с 1 по 22 февраля |

НДФЛ, удержанный с 1 по 22 мая |

НДФЛ, удержанный с 1 по 22 августа |

НДФЛ, удержанный с 1 по 22 ноября |

|

024 |

НДФЛ, удержанный с 23 по 28 февраля (в високосном году по 29 февраля) |

НДФЛ, удержанный с 23 по 31 мая |

НДФЛ, удержанный с 23 по 31 августа |

НДФЛ, удержанный с 23 по 30 ноября |

|

025 |

НДФЛ, удержанный с 1 по 22 марта |

НДФЛ, удержанный с 1 по 22 июня |

НДФЛ, удержанный с 1 по 22 сентября |

НДФЛ, удержанный с 1 по 22 декабря |

|

026 |

НДФЛ, удержанный с 23 по 31 марта |

НДФЛ, удержанный с 23 по 30 июня |

НДФЛ, удержанный с 23 по 30 сентября |

НДФЛ, удержанный с 23 по 31 декабря |

Далее аналогично по 6 срокам уплаты разносятся суммы возвращенного НДФЛ. Еще раз отметим, что строка 030 теперь заполняется нарастающим итогом с начала года.

Значения строк 020-026 не уменьшаются на соответствующие суммы возврата НДФЛ из строк 030-036.

Заполнение раздела 1 и раздела 2 формы 6-НДФЛ в 2025 году на примере смотрите в КонсультантПлюс. Пробный доступ к системе бесплатный:

Нестандартные ситуации в 6-НДФЛ: как правильно заполнить?

Заполнение формы 6-НДФЛ в нестандартных ситуациях вызывает множество вопросов у специалистов, в обязанности которых входит НДФЛ-отчетность.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы отражаете в 6-НДФЛ материальную помощь. Если доступа нет, получите бесплатный пробный доступ и переходите в Готовое решение.

Рассмотрим отдельные виды нестандартных ситуаций.

Декретное пособие в 6-НДФЛ

Выплата декретных сейчас осуществляется СФР в рамках прямых выплат. При этом часть работодателей стремится поддержать будущих матерей и компенсирует им потерю в заработке при выходе в отпуск по беременности и родам.

При отражении в 6-НДФЛ подобного рода выплат необходимо учитывать следующее:

- пособие по беременности и родам (декретные) — это доход работницы, не облагаемый НДФЛ;

- но доплата декретнице до ее фактического заработка пособием не считается и облагается НДФЛ в полной сумме, что требует отражения в 6-НДФЛ.

Такие выплаты отражаются в 6-НДФЛ в периоде фактического получения.

Подробнее о декретных в 6-НДФЛ читайте здесь.

Авансы по договору ГПХ

Привлечение физических лиц для выполнения работ (оказания услуг) часто практикуется работодателями, если выполняемые работы носят разовый характер или в штате отсутствуют специалисты нужной квалификации.

В таких ситуациях между заказчиком и исполнителем заключается договор гражданско-правового характера (ГПХ), одним из условий которого может быть соглашение о выплате авансов в процессе выполнения работ.

Аванс по договору ГПХ является получением дохода в целях исчисления НДФЛ и требует отражения в 6-НДФЛ.

Например, если в течение квартала исполнителю были выплачены 3 аванса и произведен окончательный расчет, все эти 4 события необходимо отразить в 6-НДФЛ.

Как правильно отразить договор подряда в 6-НДФЛ, мы рассказали в этой статье.

Подарок пенсионеру

Часто работодатели не оставляют без внимания бывших работников — пенсионерам дарят подарки и оказывают иную материальную помощь. Такая обязанность обычно закрепляется в коллективном договоре или ином внутреннем акте. Для 6-НДФЛ это означает следующее:

- стоимость подарка отражается в отчете по стр. 120;

- при расчете НДФЛ применяется вычет (не более 4 000 руб. за налоговый период) — его необходимо указать в стр. 130;

- исчисленный налог (стр. 140) рассчитывается с разницы между стоимостью подарка и налоговым вычетом с применением ставки 13%;

- если налог удержан, его указывают в строке 160 раздела 2, а также в разделе 1 — исходя из срока уплаты;

- если денежные доходы пенсионеру не выдавались и удержать НДФЛ нет возможности, то в разделе 1 такой доход не находит отражения, при этом заполняется строка 170 раздела 2.

О том, как проверяется сформированный отчет, читайте в материале «Как проверить 6-НДФЛ на ошибки?».

«Зарплатная» предоплата: образец в 6-НДФЛ-2022. НЕАКТУАЛЬНО С 2023 ГОДА

При заполнении 6-НДФЛ необходимо учитывать все облагаемые НДФЛ доходы физических лиц. «Зарплатный» аванс является для каждого работника таким доходом. Однако до 2023 года в целях исчисления НДФЛ он обладал следующими отличительными признаками:

- аванс — это выплачиваемая заранее часть «зарплатного» дохода, НДФЛ с которого отдельно не определяется, не удерживается и не перечисляется в бюджет;

- аванс в 6-НДФЛ отдельно не отражается, а входит в общий заработок, начисленный за весь прошедший месяц (аванс + окончательный расчет) — эта совокупная сумма и находит отражение в отчете;

- датой отражения аванса в 6-НДФЛ является день начисления заработка — по п. 2 ст. 223 НК РФ он выпадает на последний день месяца, за который производится начисление зарплаты.

См. также: «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Рассмотрим особенности отражения аванса в 6-НДФЛ (пример заполнения).

В ООО «Рустранс» трудятся 38 человек: водители, курьеры, диспетчеры. Ежемесячная совокупная сумма заработка всех сотрудников фирмы составляет 912 000 руб., за 12 месяцев — 10 944 000 руб.

Аванс выдается в фиксированной сумме (каждому работнику по 10 000 руб.), а окончательный расчет осуществляется персонально в соответствии с отработанным временем и тарифной ставкой (окладом).

Выдача заработанных денег производится в установленные Положением об оплате труда ООО «Рустранс» сроки:

- аванс — 20-го числа каждого месяца;

- окончательный расчет — 5-го числа месяца, следующего за отработанным.

Для упрощения примера примем, что сотрудники ООО «Рустранс» прав на вычеты не имеют и кроме аванса и окончательного расчета в текущем периоде иных доходов не получали.

Раздел 2 декларации 6-НДФЛ будет иметь следующий вид:

- стр. 100 — «зарплатная» ставка налога (13%);

- стр. 110 — общая сумма начисленного заработка 10 944 000 руб. (912 000 руб. × 12 мес.);

- стр. 140 и стр. 160 — рассчитанный и удержанный «зарплатный» НДФЛ = 1 422 720 руб. (10 944 000 руб. × 13%). Строка 160 равна строке 140, так как зарплата за декабрь была выдана раньше, 30.12.2022 в связи с тем, что с 31 декабря 2022 г. уходят отдыхать на все январские праздники.

Образец заполнения 6-НДФЛ за 4 квартал 2022 года (2 раздел) представлен ниже:

Итоги

На все случаи отражения дохода и подоходного налога в 6-НДФЛ инструкция едина — она утверждена приказом ФНС. А необычные и сложные вопросы оформления 6-НДФЛ налоговики и чиновники разъясняют отдельными письмами.

Об отражении в 6-НДФЛ различных выплат вам расскажут наши материалы:

- «Как правильно отразить в форме 6-НДФЛ отпускные?»;

- «Форма 6-НДФЛ — компенсация за неиспользованный отпуск»;

- «Как в форме 6-НДФЛ отражается материальная выгода?» и др.

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

Памятка по заполнению действующей (за 2023 год) и рекомендованной (за 1-й квартал 2024 г.) формы 6-НДФЛ

Расчет сумм налога на доходы физлиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (далее – расчет по форме 6-НДФЛ), представляет собой документ, содержащий обобщенную налоговым агентом информацию в целом по всем физическим лицам, получившим доходы от налогового агента (обособленного подразделения налогового агента), о суммах начисленных и выплаченных им доходов, предоставленных налоговых вычетах, об исчисленных и удержанных суммах налога, а также других данных, служащих основанием для исчисления налога (п. 1 ст. 80 НК РФ).

В соответствии с п. 2 ст. 230 НК РФ налоговые агенты представляют в налоговый орган по месту учета расчет по форме 6-НДФЛ за первый квартал, полугодие, девять месяцев – не позднее 25-го числа месяца, следующего за соответствующим периодом, за год — не позднее 25 февраля года, следующего за истекшим налоговым периодом.

Расчет по форме 6-НДФЛ за 1-й квартал 2024 года следует представить не позднее 25 апреля 2024 года по форме, форматам и в порядке, утвержденным приказом ФНС России от 19.09.2023 № ЕД-7-11/649.

В соответствии с п. 2 ст. 230 НК РФ налоговые агенты представляют в налоговый орган по месту учета расчет по форме 6-НДФЛ за первый квартал, полугодие, девять месяцев – не позднее 25-го числа месяца, следующего за соответствующим периодом, за год — не позднее 25 февраля года, следующего за истекшим налоговым периодом.

Формирование расчета по форме 6-НДФЛ

Формирование расчета по форме 6-НДФЛ в программе производится в автоматическом режиме. Для корректного формирования расчета необходимо, чтобы в программе были:

-

отражены все доходы, полученные физическими лицами за налоговый период

-

введены сведения о праве на налоговые вычеты (стандартные, профессиональные, имущественные, социальные, авансовые платежи по НДФЛ) и отражены фактически предоставленные вычеты

-

рассчитаны и учтены суммы исчисленного, удержанного налога.

Перед подготовкой отчетности обязательно надо проверить актуальность релиза программы (необходимо убедиться, что программа обновлена последним релизом).

При подготовке сведений можно воспользоваться для анализа отчетами: Сводная справка 2-НДФЛ, Регистр налогового учета по НДФЛ, Контроль сроков уплаты НДФЛ, Удержанный НДФЛ (ЗУП 3.1: Налоги и взносы – Отчеты по налогам и взносам, Бухгалтерия 3.0: Зарплата и кадры – Отчеты по зарплате).

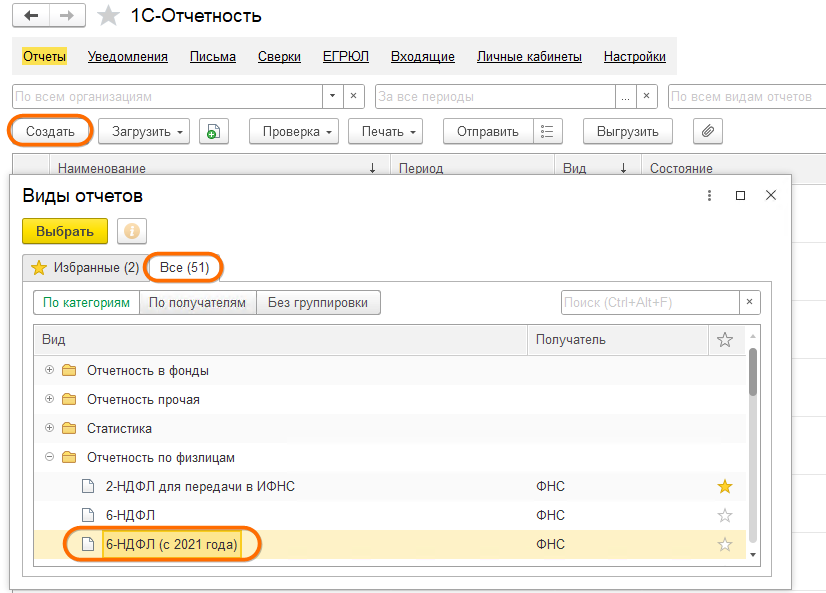

В программе для составления расчета по форме 6-НДФЛ предназначен регламентированный отчет 6-НДФЛ (с 2021 года) (ЗУП 3.1: Отчетность, справки – 1С-Отчетность, Бухгалтерия 3.0: Отчеты – Регламентированные отчеты).

Для составления отчета:

-

введите команду для создания нового экземпляра отчета по кнопке Создать

-

выберите в форме Виды отчетов отчет с названием 6-НДФЛ (с 2021 года)

и нажмите на кнопку Выбрать.

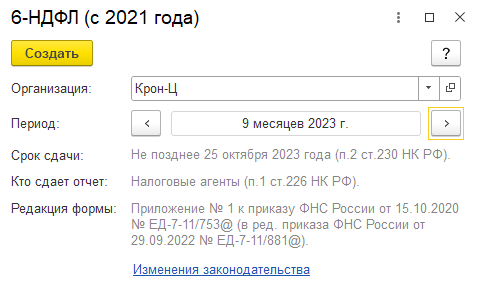

В стартовой форме укажите:

-

организацию (если в программе ведется учет по нескольким организациям), для которой составляется отчет

-

период, за который составляется отчет

-

кнопка Создать.

Если организация имеет территориально обособленные подразделения (не выделенные на отдельный баланс), то она должна заполнять расчет по форме 6-НДФЛ отдельно по каждому обособленному подразделению и представлять его в налоговый орган по месту нахождения таких подразделений (если не перешла на централизованную уплату и сдачу отчетности).

Для формирования расчета сразу по всем регистрациям в ФНС России установите флаг Создать для нескольких налоговых органов. Далее нажмите на ссылку Налоговые органы и выберите (установите флаг) налоговые органы, в которых организация и обособленные подразделения стоят на учете и куда предполагается представить отчетность. Нажмите на кнопку Выбрать, а далее на кнопку Создать. В результате будет сформирован и заполнен отдельно по каждой выбранной ФНС России расчет по форме 6-НДФЛ. Необходимо открыть и проверить заполнение каждого из расчетов.

Если автоматическое формирование не используется, то для головной организации и каждого ее обособленного подразделения необходимо создать отдельный экземпляр расчета по форме 6-НДФЛ, в котором в поле Представляется в налоговый орган (код) выбрать соответствующую регистрацию в налоговом органе и сформировать расчет по кнопке Заполнить.

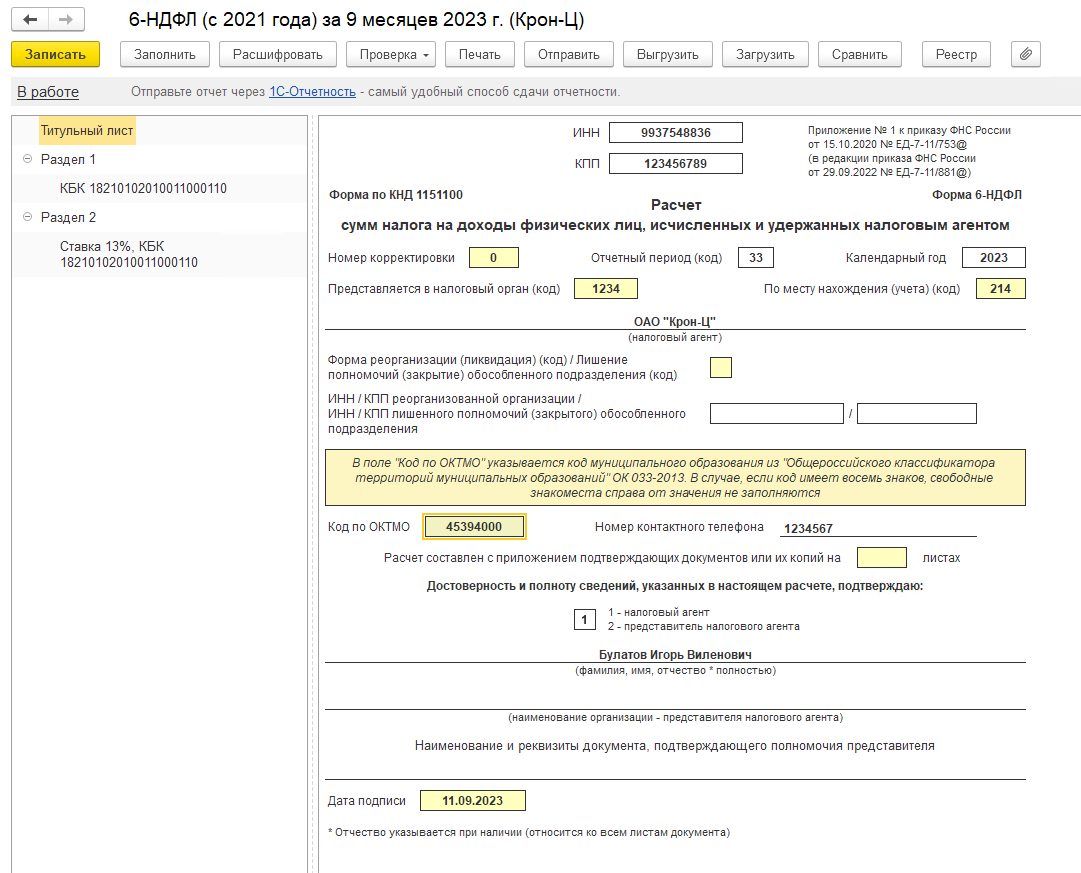

Заполнение титульного листа расчета по форме 6-НДФЛ

В верхней части титульного листа в поле КПП указывается код причины постановки на учет по месту нахождения организации либо по месту учета организации по месту обособленного подразделения. В поле ИНН указывается идентификационный номер налогового агента.

По умолчанию считается, что составляется первичный расчет по форме 6-НДФЛ, т. е. представляемый за отчетный период первый раз, поэтому в поле Номер корректировки указывается код 0. Не допускается заполнение номера корректировки по уточненному расчету без ранее представленного первичного расчета по форме 6-НДФЛ.

-

Поля Отчетный период (код) и Календарный год заполняются автоматически по значению периода, указанного в стартовой форме, и условных обозначений периодов согласно Приложению № 1

к Порядку заполнения расчета. -

В поле Предоставляется в налоговый орган (код) указывается четырехзначный код налогового органа, куда предполагается представить отчетность.

-

Поле По месту нахождения (учета) (код) указывается код места представления расчета налоговым агентом (согласно Приложению № 2 к Порядку заполнения расчета по форме 6-НДФЛ). Например, по месту нахождения обособленного подразделения российской организации указывается код 220, а по месту нахождения российской организации указывается код 214.

-

В поле Налоговый агент указывается сокращенное наименование (в случае отсутствия — полное наименование) организации согласно ее учредительному документу.

-

В поле Форма реорганизации (ликвидация) (код) / Лишение полномочий (закрытии) обособленного подразделения (код) указывается код формы реорганизации (ликвидации) или лишения полномочий (закрытия) обособленного подразделения в соответствии с приложением № 4 к Порядку заполнения расчета, а в поле ИНН/КПП реорганизованной организации / ИНН / КПП лишенного полномочий (закрытого) обособленного подразделения – ИНН и КПП, которые были присвоены организации до ее реорганизации либо до закрытия обособленного подразделения организации (п. 2.1 Порядка заполнения расчета).

-

В поле Код по ОКТМО указывается код ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение организации. Код ОКТМО указывается в соответствии с редакцией Общероссийского классификатора территорий муниципальных образований ОК 033-2013 (ОКТМО) на момент заполнения расчета.

Такие данные, как ОКАТО, ИНН, КПП и код налогового органа по организациям и их обособленным подразделениям, выделенным на отдельный баланс, указываются в справочнике Организации (ЗУП 3.1: Настройка – Организации, Бухгалтерия 3.0: Главное – Организации). Для структурных подразделений организаций (которые не выделены на отдельный баланс) указываются в справочнике Подразделения (ЗУП 3.1: Настройка – Подразделения, Бухгалтерия 3.0: Главное – Организации — Подразделения).

В программе Бухгалтерия 3.0

можно вести учет заработной платы сотрудников обособленного подразделения, а также перечислять НДФЛ в налоговую по месту регистрации этого подразделения лишь если в информационной базе нет организаций с численностью свыше 60 человек. Для использования этой возможности нужно установить флаг Расчет зарплаты по обособленным подразделениям

в настройках зарплаты, а для обособленного подразделения (из справочника Подразделения) установить флаг Обособленное подразделение и указать сведения о налоговом органе, в котором оно зарегистрировано.

Остальные показатели (наименование налогового агента, телефон, Ф. И. О. подтверждающего достоверность и полноту сведений) заполняются на основании данных справочника Организации.

Если ячейки с какими-либо сведениями о налоговом агенте не заполнены и их невозможно заполнить вручную (не выделены желтым цветом), это означает, что в информационную базу не введены соответствующие данные. В этом случае необходимо добавить нужные сведения, после чего нажать на кнопку Обновить (кнопка Еще – Обновить).

В поле Дата подписи

указывается дата подписи отчета (по умолчанию это текущая дата компьютера).

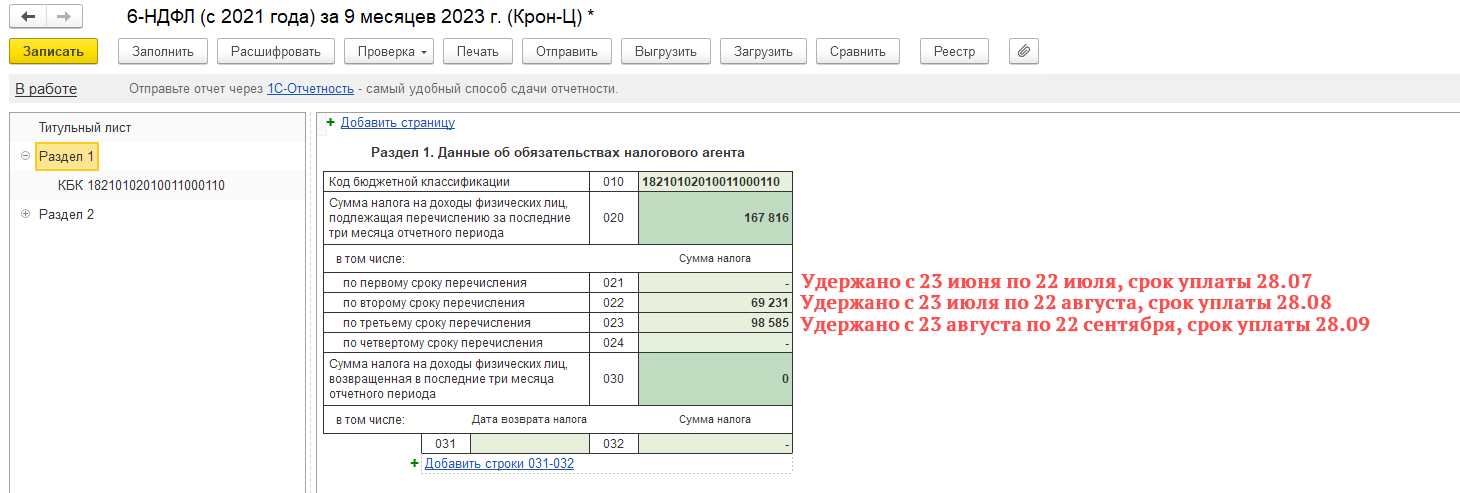

Заполнение раздела 1 расчета по форме 6-НДФЛ

В разделе 1 Данные об обязательствах налогового агента

указываются суммы удержанного налога, подлежащие перечислению за последние три месяца отчетного периода, по срокам перечисления и в разрезе КБК. А также отражаются суммы налога, возвращенные физическим лицам в соответствии со ст. 231 НК РФ в последние три месяца отчетного периода, и даты их возврата.

В разделе 1 указываются:

-

по строке 010 – код бюджетной классификации по налогу. Например, в отчетном периоде удержан налог по ставке 13% с доходов в виде оплаты труда, по ставкам 13% и 15% с дивидендов. В этом случае будут заполнены три страницы раздела 1 – по КБК 18210102010011000110 для НДФЛ с доходов в виде оплаты труда (ставка налога 13%), по КБК 18210102130011000110 для НДФЛ с дивидендов (ставка налога 13%, применяемая к части налоговой базы, не превышающей 5 млн рублей) и по КБК 18210102140011000110 для НДФЛ с дивидендов (ставка налога 15%, применяемая к части налоговой базы, превышающей 5 млн рублей)

-

по строке 020 – обобщенная по всем физическим лицам сумма удержанного налога, подлежащая перечислению в последние три месяца отчетного периода. Значение строки 020 равно сумме значений всех заполненных строк 021-024

-

строки 021-024 заполняются в зависимости от отчетного периода, за который подается расчет. Строки заполняются с учетом положений п. 6 ст. 226 НК РФ и п. 9 ст. 226.1 НК РФ. С 2023 года изменился порядок определения срока уплаты по удержанному НДФЛ. Теперь не важно, с какого дохода уплачивается НДФЛ, главное, в какой период налог исчислен и удержан (налог удерживается при фактической выплате дохода (п. 4 ст. 226 НК РФ).

Почти весь год (с 23 января по 22 декабря) действует единое правило:

- если НДФЛ удержан с 23-го числа предыдущего месяца по 22-е число текущего, то платить в бюджет нужно до 28-го числа текущего месяца.

Исключений из этого правила два (период с 23 декабря по 22 января):

-

если НДФЛ удержан с 1 по 22 января – заплатить нужно не позднее 28 января,

-

если НДФЛ удержан с 23 по 31 декабря – не позднее последнего рабочего дня календарного года.

В связи с этим в разделе 1 теперь четыре строки по срокам перечисления налога.

Быстро разобраться, в какой период, какой раздел и по какому сроку перечисления попадет доход с конкретной датой, можно по предложенной нами схеме.

В программе при регистрации удержанного налога фиксируется автоматически срок перечисления налога. Удержание налога производится при проведении документов выплаты дохода (ведомости в ЗУП 3.1, ведомости и документы списаний или выдачи денежных средств – в Бухгалтерии 3.0). Сумма удержанного налога рассчитывается автоматически при заполнении документа на выплату и отражается в отдельной колонке табличной части. Дата удержания налога – это дата выплаты, указанная в одноименном поле.

-

по строке 030 – общая сумма налога, возвращенная налоговым агентом физическому лицу в последние три месяца отчетного периода, который был ранее излишне удержан, в соответствии со ст. 231 НК РФ. Значение строки 030 равно сумме всех заполненных строк 032

-

по строке 031 – дата, в которую налоговым агентом произведен возврат налога в соответствии со ст. 231 НК РФ

-

по строке 032 – сумма налога, возвращенная налоговым агентом в дату, указанную в строке 031. Регистрируется в программе документом Возврат НДФЛ (ЗУП 3.1: Налоги и взносы, Бухгалтерия 3.0: Зарплата и кадры – Все документы по НДФЛ)

В отчет можно самостоятельно добавлять или удалять блок строк 031-032. Для добавления нового блока нажмите на ссылку Добавить строки 031-032, для их удаления нажмите на красный крестик, расположенный около строки 031.

Организация может выплачивать доходы физическим лицам, которые не являются сотрудниками организации. В частности, доходы могут выплачиваться бывшим сотрудникам и акционерам (совладельцам) организации. В этих случаях у организации может возникнуть обязанность исчислить, удержать и перечислить НДФЛ. Непосредственно выплата сумм прочих доходов в программе не регистрируется (производится в бухгалтерской программе), фиксируется только сумма дохода, сумма исчисленного, удержанного и перечисленного НДФЛ для отражения в отчетности. При проведении документов, которыми регистрируются такие доходы (ЗУП 3.1: Выплата бывшим сотрудникам, Регистрация прочих доходов, Дивиденды, Бухгалтерия 3.0: Начисление дивидендов), сразу фиксируются суммы исчисленного, удержанного и перечисленного НДФЛ. Налог исчисляется и удерживается на дату выплаты, указанной в документе.

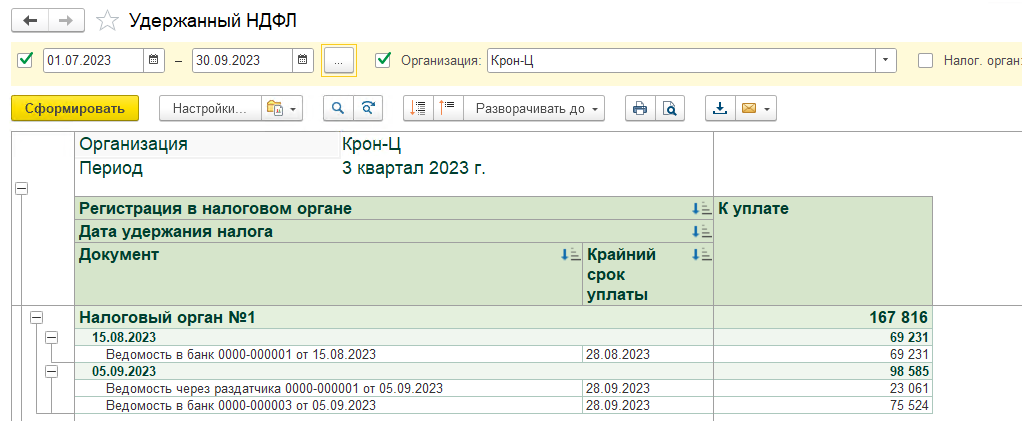

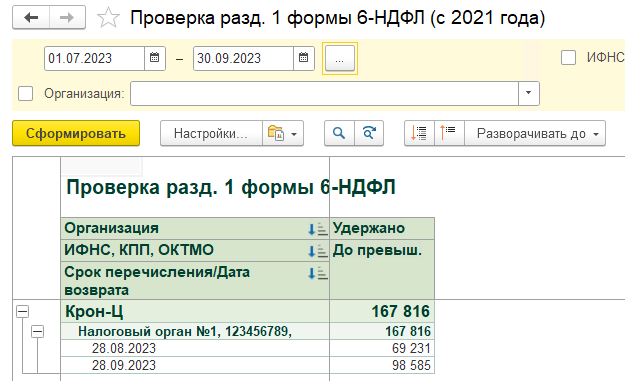

По кнопке Расшифровать

(в шапке документа) можно увидеть, по каким сотрудникам и с помощью какого документа произошло удержание НДФЛ, и распечатать (сохранить) при необходимости результат.

В программе для анализа сумм удержанного налога и контроля сроков его уплаты удобно использовать отчеты Удержанный НДФЛ, Контроль сроков уплаты НДФЛ (ЗУП 3.1: Налоги и взносы — Отчеты по налогам и взносам, Бухгалтерия 3.0: Зарпата и кадры – Отчеты по зарплате). С помощью отчета Проверка разд. 1 6-НДФЛ (с 2021 года)

можно проверить правильность заполнения раздела 1, например, данные об удержанном в отчетном периоде налоге.

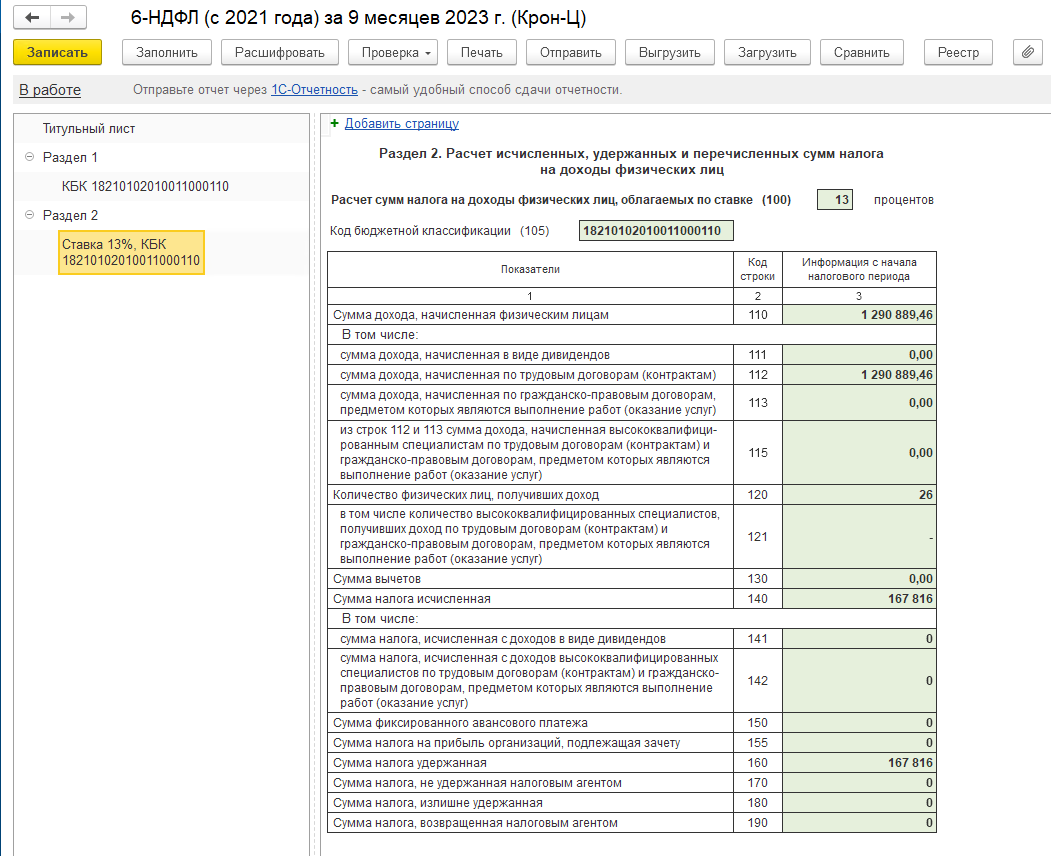

Заполнение раздела 2 расчета по форме 6-НДФЛ

В разделе 2 расчета указываются обобщенные по всем физическим лицам суммы начисленного и фактически полученного дохода (т. е. если доход начислен, но не выплачен физическому лицу на дату представления расчета в ФНС России, то такой доход указывать в расчете не нужно, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке и КБК.

При заполнении раздела 2 расчета необходимо помнить, что с 1 января 2023 года поменялась дата получения дохода в виде заработной платы. Если раньше датой получения дохода в виде зарплаты был последний день месяца за который она начислена, то с 01.01.2023 датой получения такого дохода является день его выплаты, в том числе перечисления на банковский счет (пп. 1 п. 1 ст. 223 НК РФ). Теперь зарплата последнего месяца квартала, выплаченная в месяце следующего квартала, попадет во второй раздел уже отчета за следующий квартал, независимо от месяца начисления. То же относится и к прочим выплатам.

Рассмотрим подробнее, что указывается в разделе 2 расчета:

-

по строке 100 – ставка налога, с применением которой исчислены суммы налога. Если налоговый агент выплачивал физическим лицам в течение налогового периода (отчетного периода) доходы, облагаемые по разным ставкам, раздел 2 расчета заполняется для каждой из ставок налога (п. 4.2 Порядка заполнения расчета)

-

по строке 105 – код бюджетной классификации по налогу. Например, в отчетном периоде удержан налог по ставке 13% с доходов в виде оплаты труда, по ставкам 13% и 15% с дивидендов. В этом случае будут заполнены три страницы раздела 2 – по КБК 18210102010011000110 для НДФЛ с доходов в виде оплаты труда (ставка налога 13%), по КБК 18210102130011000110 для НДФЛ с дивидендов (ставка налога 13%, применяемая к части налоговой базы, не превышающей 5 млн рублей) и по КБК 18210102140011000110 для НДФЛ с дивидендов (ставка налога 15%, применяемая к части налоговой базы, превышающей 5 млн рублей)

-

по строке 110 – общая сумма дохода (включая налог, вычеты) по всем физическим лицам. Указываются суммы дохода, которые облагаются НДФЛ полностью и частично. Необлагаемые доходы (ст. 217 НК РФ) в этой строке не указываются (к таким доходам относится, например, пособие на погребение и т. д.). В том числе:

-

по строке 111 – общая сумма дохода в виде дивидендов (см. пример)

-

по строке 112 – общая сумма дохода по трудовым договорам (контрактам)

-

по строке 113 – общая сумма дохода по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг) (см. пример)

-

по строке 115 – сумма дохода, выплаченная высококвалифицированным специалистам (ВКС) по трудовым и гражданско-правовым договорам (ГПХ), входящая в строки 112 и 113 (т. е. сумма выплаты ВКС, например, по дивидендам в этой строке не отражается) (см. пример).

Согласно контрольным соотношениям (КС) показателей расчета (письмо ФНС России от 18.02.2022 № БС-4-11/1981@) не предусмотрено равенства между строкой 110 и суммой строк 111, 112

и 113 раздела 2.

· по строке 120 – общее количество физических лиц, получивших в отчетном периоде налогооблагаемый доход, в том числе по строке 121

– количество ВКС, которым начислены доходы по трудовым и гражданско-правовым договорам (ГПХ). Т. е. в этой строке указывается количество ВКС, доходы которых отражены в строке 115. Если ВКС были выплачены прочие доходы (не по трудовым и гражданско-правовым договорам (ГПХ)), например, дивиденды, то в эту строку они не включаются. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица следует указать его один раз в строке 120, не надо считать его дважды

· по строке 130 – общая сумма предоставленных налоговых вычетов, уменьшающих доход, подлежащий налогообложению (в т. ч. профессиональных, стандартных, имущественных, социальных, к доходу) (см. пример)

· по строке 140 – общая сумма исчисленного НДФЛ, в том числе по строке 141 – общая сумма исчисленного НДФЛ с доходов в виде дивидендов, по строке 142 – общая сумма исчисленного НДФЛ с доходов в пользу ВКС по трудовым и гражданско-правовым договорам (ГПХ) (в строку включается только НДФЛ с доходов, учтенных в строке 115)

· по строке 150 – общая сумма фиксированных авансовых платежей, на которые были уменьшены суммы исчисленного налога (см. пример)

Обратите внимание! В строках 110 и 140 указываются обобщенные по всем физическим лицам сумма начисленного и фактически полученного дохода и сумма исчисленного НДФЛ за полный период (квартал, полугодие, 9 месяцев, год), а не по интервалам перечисления налога (письмо ФНС России 06.03.2023 № ЗГ-3-11/3160@). Прилагаем наглядную схему, иллюстрирующую разницу в разнесении доходов и сумм налога для 1-го и для второго раздела отчета.

В каком отчетном периоде расчета 6-НДФЛ отразятся начисленные доходы, в ЗУП можно увидеть с помощью отчета Начисленные доходы в отчетности по НДФЛ (ЗУП 3.1: Налоги и взносы — Отчеты по налогам и взносам).

-

по строке 155 – сумма налога на прибыль организаций, зачтенная при расчете НДФЛ с дивидендов (см. пример)

-

по строке 160 – общая сумма удержанного налога. В каком отчетном периоде был удержан налог (а налог всегда удерживается при выплате дохода, п. 4 ст. 226 НК РФ), в расчет за такой период он и попадет. Например, зарплата за вторую половину марта 2023 года выплачена в апреле 2023 года. Удержан налог в отчетном периоде – полугодие 2023 года. Поэтому сумма удержанного налога отразится в строке 160 раздела 2 расчета за полугодие 2023 года. Если зарплата за вторую половину марта была выплачена в марте, то налог, удержанный при этой выплате, включается в строку 160 расчета за 1-й квартал 2023 года (см. пример). Сумма исчисленного налога (строка 140) может не совпадать с суммой удержанного налог (строка 160), если, например, были доходы в натуральной форме (т. к. для таких доходов дата фактического получения – день передачи доходов в натуральной форме, а удерживается налог – в день фактической выплаты ближайшего денежного дохода, с которого можно удержать НДФЛ)

-

· по строке 170 – общая сумма налога, которая не была удержана налоговым агентом, с учетом положений п. 5 ст. 226 и п. 14 ст. 226.1 НК РФ. По этой строке отражается общая сумма налога, которая не будет удержана налоговым агентом с полученных физическими лицами доходов, например, в натуральной форме при отсутствии выплаты иных доходов в денежной форме (например, сотрудник уволился). В программе сумма неудержанного налога определяется на дату подписи, указанную на титульном листе отчета

-

по строке 180 – общая сумма налога, излишне удержанная налоговым агентом

-

по строке 190 – общая сумма налога, возвращенная налоговым агентом физическому лицу, который был ранее излишне удержан, в соответствии со ст. 231 НК РФ. В каком отчетном периоде был возвращен налог, в расчет за такой период он и попадет. Регистрируется в программе документом Возврат НДФЛ.

Доходы, облагаемые по ставкам 13% + 15% распределяются следующим образом:

1. Определяется день, на который пришлось превышение предела (5 млн рублей).

2. Доходы предшествующих дней попадают в раздел 2 на страницу по ставке 13%.

3. Доходы последующих дней попадают в раздел 2 на страницу по ставке 15%.

4. Доходы дня перехода предела распределяются пропорционально их вкладу в облагаемые базы по 13% и 15%, вычеты к таким доходам распределяются аналогично.

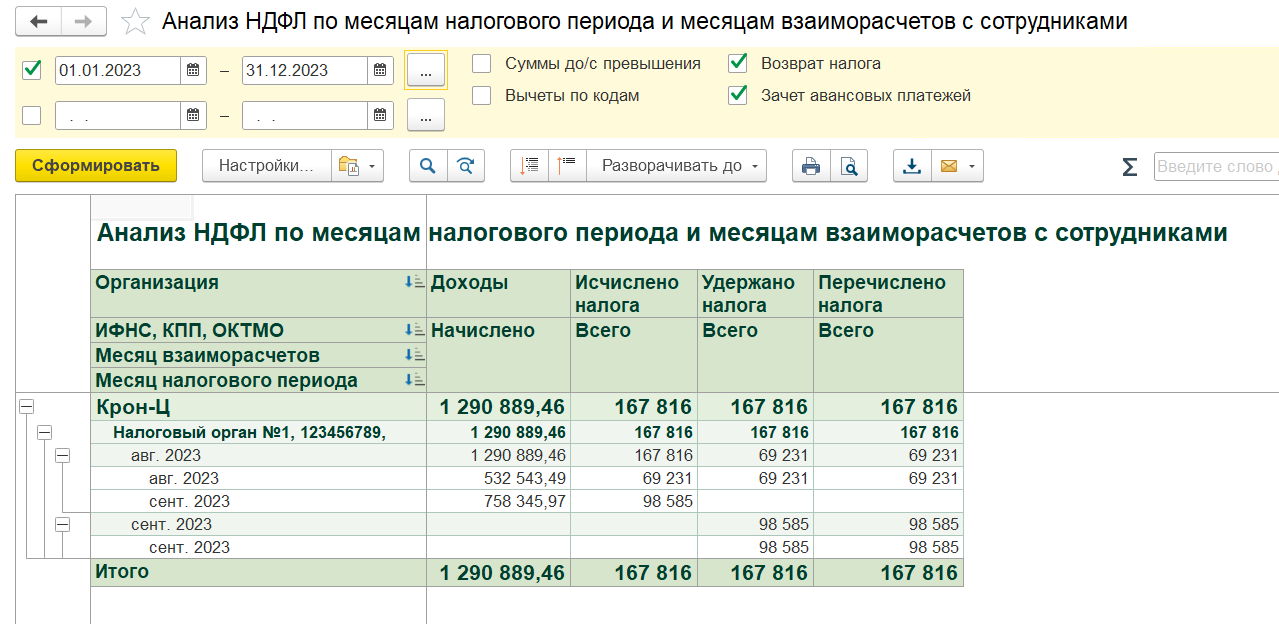

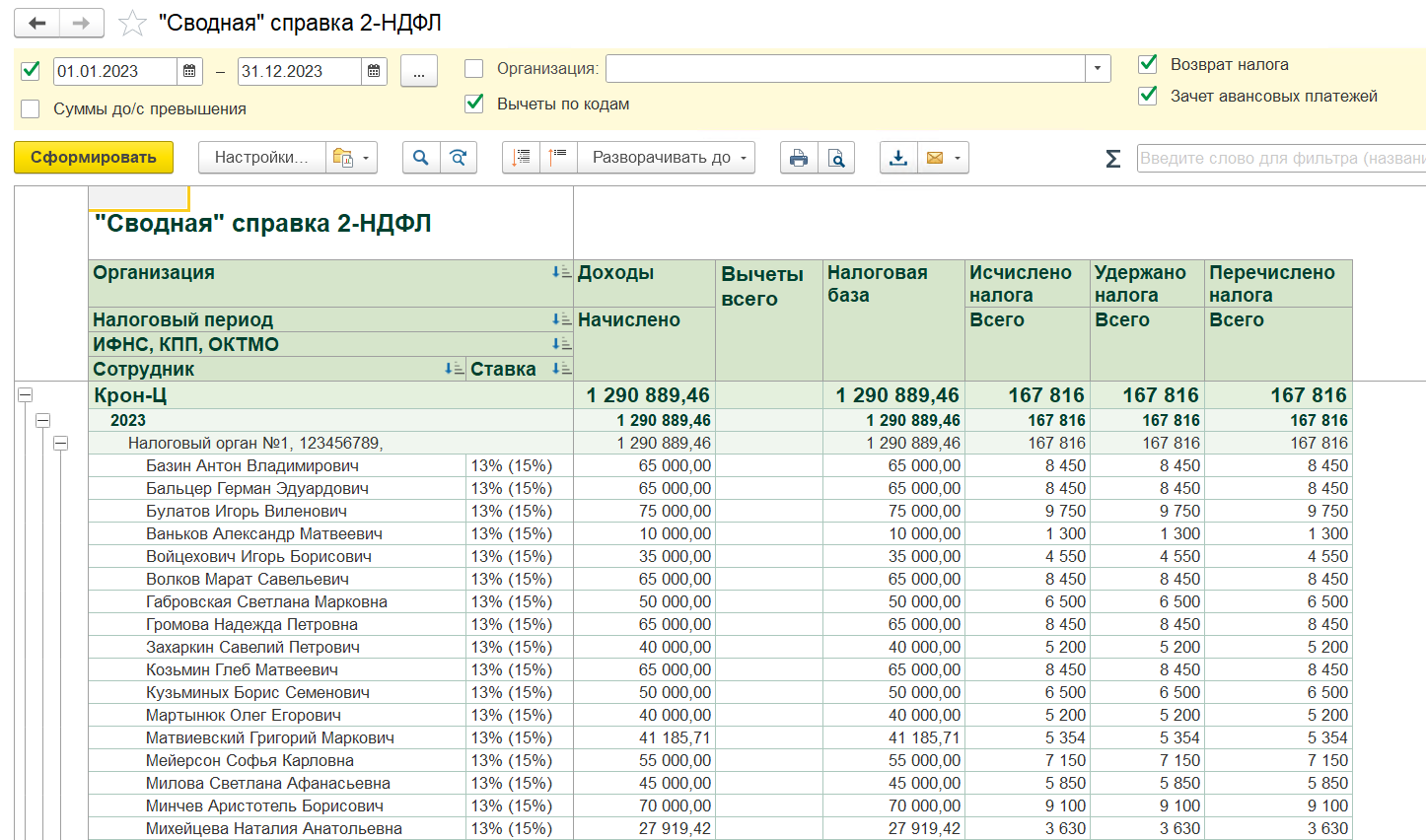

Для проверки раздела 2 расчета можно воспользоваться отчетом Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками, Сводная справка 2-НДФЛ

(в расширенной настройке отчета установите флаг Период взаиморасчетов).

Кроме того, в отчете по кнопке Расшифровать (в шапке документа) можно увидеть в разрезе сотрудников, какие суммы были начислены, удержанный НДФЛ (при необходимости можно распечатать (сохранить) результат). По кнопке Реестр можно сформировать отчет, который собирает данные по разделу 2.

Таблица

|

Вид дохода |

Дата фактического получения дохода |

Удержание налога |

Срок перечисления удержанного налога |

|

Доход в виде оплаты труда (зарплата, средний заработок в командировке, ежемесячные премии) |

До 01.01.2023 – последний день месяца, за который начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) С 01.01.2023 – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц |

День фактической выплаты |

До 01.01.2023 – не позднее дня, следующего за днем выплаты дохода С 01.01.2023 – согласно п. 6 ст. 226 НК РФ |

|

Разовая, квартальная, годовая премия |

День выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц |

День фактической выплаты |

До 01.01.2023 – не позднее дня, следующего за днем выплаты дохода С 01.01.2023 – согласно п. 6 ст. 226 НК РФ |

|

При получении доходов в денежной форме (например, отпускные, больничные, материальная помощь, вознаграждение по договору ГПХ и т. д.) |

День выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц |

День фактической выплаты |

До 01.01.2023 – не позднее дня, следующего за днем выплаты дохода. При выплате доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты С 01.01.2023 – согласно п. 6 ст. 226 НК РФ |

|

Доходы в натуральной форме |

День передачи доходов в натуральной форме |

День фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ. Удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом плательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме |

До 01.01.2023 – не позднее дня, следующего за днем выплаты дохода, с которого можно удержать НДФЛ С 01.01.2023 – согласно п. 6 ст. 226 НК РФ |

|

Доход в виде оплаты труда в случае прекращения трудовых отношений до истечения календарного месяца |

До 01.01.2023 – последний день работы, за который был начислен доход (т. е. день увольнения) С 01.01.2023 – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц |

День фактической выплаты (т. е. день увольнения) |

До 01.01.2023 – не позднее дня, следующего за днем выплаты дохода С 01.01.2023 – согласно п. 6 ст. 226 НК РФ |

|

Суммы среднего заработка, выплаченные сотруднику по решению суда в связи с признанием его увольнения незаконным |

День выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц |

День фактической выплаты |

До 01.01.2023 – не позднее дня, следующего за днем выплаты дохода С 01.01.2023 – согласно п. 6 ст. 226 НК РФ |

|

Материальная выгода |

· День приобретения товаров (работ, услуг), приобретения ценных бумаг. Если оплата приобретенных ценных бумаг производится после перехода к налогоплательщику права собственности на эти ценные бумаги, дата фактического получения дохода определяется как день совершения соответствующего платежа в оплату стоимости приобретенных ценных бумаг · Последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства – в отношении доходов, полученных от экономии на процентах |

День фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ. Удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом плательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме |

Не позднее дня, следующего за днем выплаты дохода, с которого можно удержать НДФЛ 26 марта 2022 года подписан и вступил в силу Федеральный закон от 26.03.2022 № 67-ФЗ. Закон предусматривает освобождение от НДФЛ материальной выгоды, полученной физлицами в 2021-2023 годах. Этому посвящен новый п. 90 ст. 217 НК РФ. После вступления в силу закона налогоплательщики могут обратиться к работодателю или в налоговую (в случае отсутствия налогового агента) за возвратом излишне удержанного и уплаченного налога с материальной выгоды в порядке, предусмотренном ст. 231 НК РФ (письмо ФНС России от 28.03.2022 № БС-4-11/3695@). |

|

Командировочные (суточные сверх лимита, неподтвержденные расходы) |

Последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки |

День фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ |

До 01.01.2023 – не позднее дня, следующего за днем выплаты дохода, с которого можно удержать НДФЛ С 01.01.2023 – согласно п. 6 ст. 226 НК РФ |

|

Дивиденды |

День выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц |

День фактической выплаты |

до 01.01.2023 – не позднее дня, следующего за днем выплаты дохода (если дивиденды выплачивает ООО) не позднее одного месяца с даты выплаты дохода (если выплачиваются дивиденды от АО) С 01.01.2023 – согласно п. 6 ст. 226 НК РФ |

|

Иные доходы |

· День зачета встречных однородных требований · День списания в установленном порядке безнадежного долга с баланса организации |

· День зачета встречных однородных требований. Для зачета достаточно заявления одной стороны (ст. 410 ГК РФ) · День фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ |

До 01.01.2023 – не позднее дня, следующего за днем зачета встречных однородных требований не позднее дня, следующего за днем выплаты дохода, с которого можно удержать НДФЛ С 01.01.2023 – согласно п. 6 ст. 226 НК РФ |

Представление расчета по форме 6-НДФЛ в налоговый орган

Проверка расчета

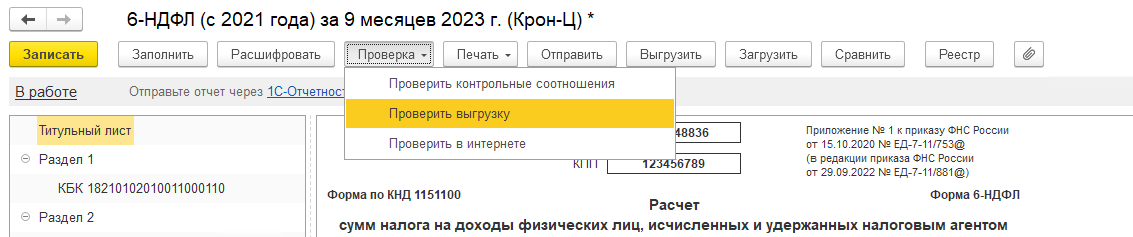

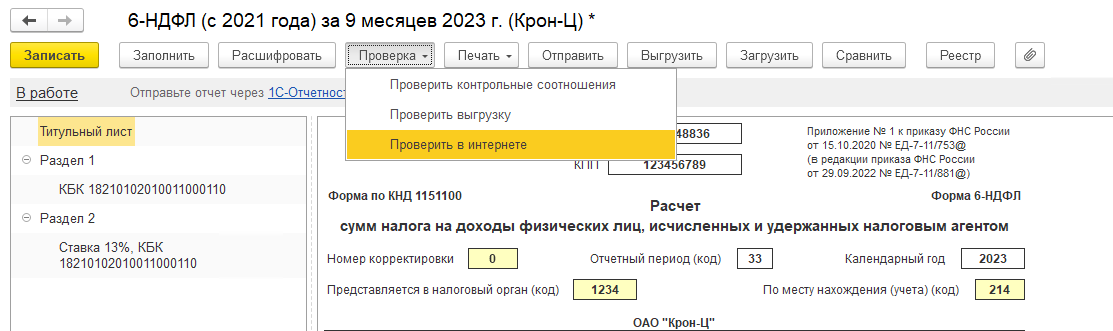

Перед передачей расчета по форме 6-НДФЛ в налоговый орган рекомендуется проверить его на наличие ошибок. Для этого следует воспользоваться кнопкой Проверка – Проверить контрольные соотношения. Если контрольные соотношения выполняются, то выдается сообщение об отсутствии ошибок. Если есть ошибки при проверки, то выводится детализация ошибок – откуда взялись эти цифры, как они сложились и т. д. При нажатии в самой расшифровке на определенный показатель программа автоматически указывает на этот показатель в самой форме расчета. Кроме того, проверять контрольные соотношения можно при печати и выгрузке, если в настройке отчета (кнопка Еще – Настройка – закладка Общее) установить флаг Проверять соотношения показателей при печати и выгрузке.

Внимание! Контрольные соотношения для формы 6-НДФЛ направлены письмами ФНС России от 18.02.2022 № БС-4-11/1981@. Отменено контрольное соотношение (КС 2.2) между строкой 021 и датой уплаты НДФЛ по данным карточки расчетов с бюджетом, при представлении расчета за 1-й квартал 2023 года (письмо ФНС России от 30.01.2023 № БС-4-11/1010@).

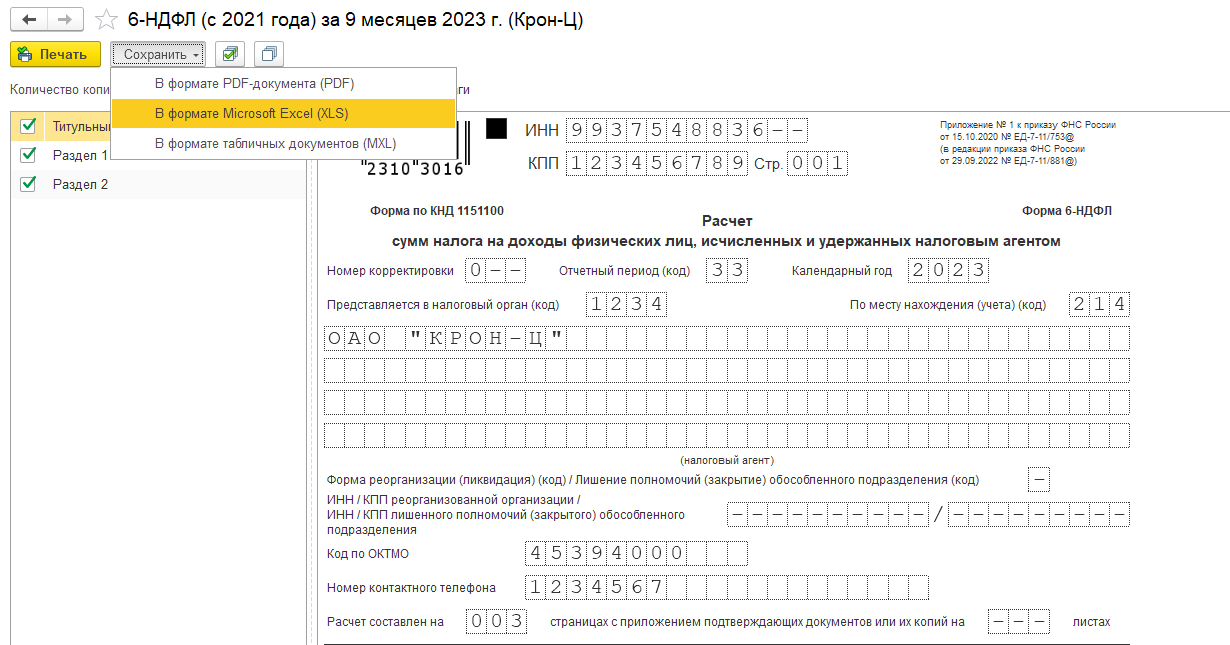

Печать расчета